Foire aux questions sur le rendement et les distributions de 2020 à 2022

Comme l’inflation s’est accélérée et a atteint un sommet inégalé depuis 40 ans, les FNB de titres du Trésor protégés contre l’inflation (TIPS) sont devenus une option de placement populaire pour les investisseurs souhaitant protéger leurs portefeuilles contre la hausse des prix. Le fonctionnement des TIPS peut toutefois s’avérer complexe. Ces titres présentent des caractéristiques uniques qui peuvent parfois être difficiles à cerner. Voici les réponses à certaines des questions les plus fréquemment posées au sujet des TIPS.

1. En quoi consistent les titres du Trésor protégés contre l’inflation (TIPS) et comment fonctionnent-ils?

Les titres du Trésor protégés contre l’inflation (TIPS) sont des obligations émises par le gouvernement américain qui visent à protéger les investisseurs contre le risque que l’inflation augmente davantage que prévu. Pour ce faire, le capital des obligations est rajusté en tenant compte des variations de l’indice des prix à la consommation (IPC). Pour obtenir de plus amples renseignements sur le fonctionnement des TIPS, veuillez consulter le document Que sont les TIPS?

Comme d’autres obligations du Trésor émises par le gouvernement américain, dont les obligations à rendement nominal, les TIPS ont une valeur nominale initiale de 100 $ et versent un pourcentage fixe de leur capital sous forme de coupons deux fois par année, et ce, jusqu’à l’échéance. Contrairement aux obligations à rendement nominal, les TIPS aident à protéger le pouvoir d’achat des investisseurs, car leur capital est ajusté en fonction des variations de l’indice des prix à la consommation (IPC) des États-Unis. Puisque les TIPS sont indexés à l’IPC, leur valeur en capital est rajustée à la hausse lorsque l’inflation augmente et à la baisse lorsque l’IPC diminue. Ce rajustement est basé sur l’IPC publié deux mois auparavant; il est appliqué aux titres sous-jacents du fonds. À l’échéance des obligations, les investisseurs reçoivent le montant le plus élevé entre le capital rajusté ou le capital initial, mais jamais moins que le capital investi initialement. Les TIPS versent un taux de coupon fixe, calculé en fonction du capital rajusté, de sorte que, tout comme le capital, le montant des intérêts versés est indexé sur l’inflation.

2. Quels facteurs influent sur le rendement des TIPS?

Le rendement des TIPS suit en grande partie l’évolution des attentes à l’égard de l’inflation et des taux d’intérêt, notamment les variations des taux réels, soit l’écart entre le rendement nominal et l’inflation prévue. La sensibilité aux fluctuations des taux d’intérêt est mesurée par la duration. Par exemple, la duration du FINB TIPS américains Mackenzie (couvert en $ CA) (QTIP) est d’environ 7,5 ans1. Par conséquent, si les taux réels augmentent de 1 %, le prix du QTIP pourrait baisser de 7,5 %.

Les TIPS sont conçus pour préserver le pouvoir d’achat en protégeant les investisseurs contre le risque d’une hausse de l’inflation plus élevée que prévu à long terme. Ils sont plus sensibles à l’évolution des attentes inflationnistes qu’à l’inflation réelle. Les attentes actuelles en matière d’inflation sont souvent déjà prises en compte par le marché et peuvent ne pas avoir d’effet marqué sur le rendement des TIPS. Le taux d’inflation neutre témoigne généralement des attentes inflationnistes; il s’agit du niveau d’inflation requis pour que les investisseurs ne préfèrent pas une obligation à rendement nominal à une obligation indexée sur l’inflation. Il correspond à l’écart entre le taux d’une obligation à rendement nominal et celui d’une obligation indexée sur l’inflation de même échéance.

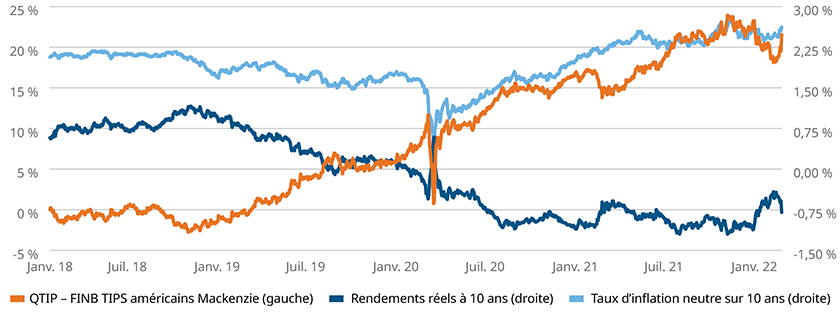

À titre d’exemple, comme le montre le graphique ci-après, le QTIP a produit, depuis son lancement le 24 janvier 2018, un rendement total annualisé de 21,5 % (4,9 %) dans un contexte de baisse des taux réels à 10 ans et de hausse des attentes inflationnistes, mesurées par les taux d’inflation neutres sur 10 ans.

Source : Bloomberg, selon des données quotidiennes. Les taux réels à 10 ans sont représentés par les obligations du gouvernement des États-Unis à 10 ans indexées sur l’inflation génériques. Le taux d’inflation neutre sur 10 ans est représenté par l’indice américain d’inflation neutre sur 10 ans.

Source : Bloomberg, selon des données quotidiennes. Les taux réels à 10 ans sont représentés par les obligations du gouvernement des États-Unis à 10 ans indexées sur l’inflation génériques. Le taux d’inflation neutre sur 10 ans est représenté par l’indice américain d’inflation neutre sur 10 ans.

3. Les TIPS et le QTIP produisent-ils toujours des rendements positifs lorsque l’IPC est élevé?

L’inflation (mesurée par l’IPC) influe sur le rendement des TIPS lorsqu’il y a un écart entre les données réelles de l’IPC et les prévisions des marchés. Le principal objectif des TIPS est d’offrir une protection contre une hausse inattendue de l’inflation, et un IPC élevé du point de vue absolu pourrait ne pas avoir d’effet positif sur le rendement si sa valeur est égale ou inférieure aux attentes du marché. Étant donné que les TIPS sont des obligations émises par le gouvernement, ils sont également exposés au risque de taux d’intérêt (à mesure que les taux d’intérêt augmentent, les prix des obligations existantes diminuent, et vice versa).

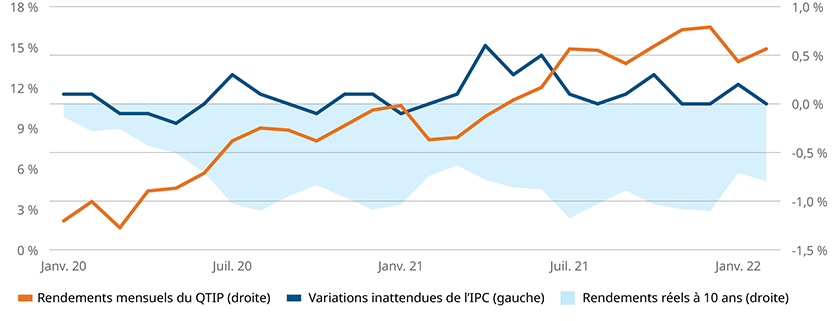

En ce qui concerne le QTIP, sa duration d’environ 7,5 ans donne lieu à une sensibilité marquée aux variations des taux réels. Lorsque les taux augmentent, le prix du QTIP pourrait baisser suffisamment pour compenser le rajustement en fonction de l’inflation, entraînant ainsi des rendements totaux négatifs. De même, lorsque les taux baissent et que les prix à la consommation augmentent, les rendements totaux pourraient augmenter à la fois grâce à l’appréciation des prix et au rajustement en fonction de l’inflation. Un IPC qui dépasse les attentes et une baisse des taux réels sont des conditions idéales pour le rendement des TIPS ou d’un FNB comme le QTIP. Le graphique ci-après illustre l’incidence des variations inattendues de l’inflation et des fluctuations des taux réels sur le rendement du QTIP depuis le début de la pandémie de COVID-19, en 2020.

De janvier 2020 à juin 2020 – Le QTIP a enregistré un rendement positif malgré les mauvaises surprises du côté de l’inflation, car la hausse de prix découlant de la baisse des rendements réels à 10 ans a compensé l’effet négatif des ajustements en fonction de l’inflation.

De mars 2021 à juillet 2021 – Le QTIP a progressé de 7 % et a profité à la fois des ajustements en fonction de l’inflation – l’IPC ayant surpassé les attentes – et de la hausse des prix, car les rendements réels ont reculé de 54 points de base.

De juillet 2021 à février 2022 – Bien que volatil, le rendement moyen du QTIP a été stable. L’effet positif du rajustement en fonction de l’inflation a été contrebalancé par la baisse des prix attribuable à la hausse des taux réels.

Source : Bloomberg, selon des données mensuelles. L’IPC réel (IPC médian mesuré) témoigne des variations inattendues de l’IPC. L’IPC est représenté par l’IPC des consommateurs urbains aux États-Unis (données non désaisonnalisées sur 12 mois)

Source : Bloomberg, selon des données mensuelles. L’IPC réel (IPC médian mesuré) témoigne des variations inattendues de l’IPC. L’IPC est représenté par l’IPC des consommateurs urbains aux États-Unis (données non désaisonnalisées sur 12 mois)

4. Comment les distributions des TIPS sont-elles calculées?

Les distributions versées par les FNB TIPS comprennent le revenu accumulé provenant des coupons et le rajustement du capital en fonction de l’inflation. Les rajustements à la hausse du capital des TIPS en fonction d’une augmentation de l’inflation sont considérés comme un revenu imposable dans l’année où ils surviennent, même s’ils ne sont réalisés qu’à la vente ou à l’échéance des TIPS. Cet aspect contraste avec les FNB TIPS et les fonds communs de placement TIPS, ces derniers versant à la fois le revenu du coupon et le revenu des rajustements du capital aux investisseurs pour contrebalancer l’impôt à payer. Le rajustement en fonction de l’inflation est basé sur l’IPC publié deux mois auparavant; il est appliqué aux titres sous-jacents du fonds. Les taux de distribution des FNB peuvent varier en raison des fluctuations à court terme de l’IPC, des délais liés à la publication des données sur l’IPC ainsi que des différences entre les conventions de calcul et les calendriers de distribution des divers commanditaires de FNB.

Dans le cadre des distributions actuelles, le plus récent montant des distributions en espèces est annualisé pour indiquer le taux de rendement en pourcentage si les distributions les plus récentes restaient inchangées durant 12 mois. Le rendement réel peut ainsi être surestimé ou sous-estimé si l’IPC mensuel s’est révélé très élevé ou très faible sur une courte période.

On calcule le taux des 12 derniers mois en additionnant les 12 derniers versements de distributions mensuelles. Bien que le résultat obtenu reflète fidèlement le rendement réalisé dans la dernière année, ce calcul est une analyse rétrospective et pourrait ne pas témoigner adéquatement de ce à quoi il faut s’attendre dans l’avenir, surtout si le contexte inflationniste change.

5. Les distributions mensuelles en espèces peuvent-elles diminuer lorsque l’IPC est élevé?

Le rajustement en fonction de l’inflation est principalement attribuable aux variations mensuelles de l’IPC plutôt qu’aux données absolues de l’IPC. Un taux d’inflation élevé est une notion relative et peut tout de même entraîner une baisse des distributions mensuelles si la variation au cours d’un mois donné est inférieure à celle enregistrée le mois précédent. De plus, un délai sépare la publication de l’IPC et le moment où ce dernier est considéré comme étant pris en compte dans le calcul d’une distribution. Par exemple, l’IPC du mois de janvier n’est pas publié avant la mi-février. Il se peut que les distributions du fonds ne reflètent le rajustement en fonction de l’inflation qu’un mois ou deux plus tard, lorsque la méthode de calcul tient compte de ce rajustement.

6. Quelle place occupent les TIPS dans votre portefeuille?

Nous sommes d’avis que les TIPS et le QTIP devraient être considérés comme des positions stratégiques à long terme, puisqu’ils peuvent procurer une diversification, une protection contre l’inflation et des avantages permettant de compenser le risque lié aux actions. Compte tenu des caractéristiques et de la sensibilité aux taux d’intérêt que ces positions partagent avec d’autres obligations du gouvernement des États-Unis affichant une duration et une échéance semblables, nous croyons que les placements dans le QTIP devraient faire partie du volet des obligations gouvernementales et des obligations agrégées des portefeuilles des clients. La pondération de ces titres variera selon le profil de risque et l’horizon de placement de chaque investisseur. Il pourrait s’avérer judicieux d’accroître la pondération des TIPS dans les portefeuilles des retraités ou d’autres personnes qui approchent de la retraite, car ces titres sont conçus pour protéger le pouvoir d’achat des investisseurs contre les hausses des prix à la consommation. Selon un récent article du Wall Street Journal, huit des dix plus grands fonds communs de placement à date cible en 2020 (des références pour les nouveaux retraités) ont investi entre 5 % et 10 % de l’actif dans des TIPS.

1 Bloomberg, au 28 février 2022.

Les placements dans les fonds négociés en bourse peuvent donner lieu à des commissions, des frais de gestion, des frais de courtage et d’autres frais. Veuillez lire le prospectus avant d’investir. Les fonds négociés en bourse ne sont pas garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire. Solactive ne parraine pas les FNB Mackenzie, n’en fait pas la promotion et ne vend pas leurs parts, ne les appuie pas et ne donne aucune garantie, expresse ou implicite, quant aux résultats pouvant découler de l’utilisation des indices, des marques de commerce et/ou quant au prix de l’indice à quelque moment que ce soit ou à tout autre égard. Solactive calcule et publie les indices Solactive. Elle fait de son mieux pour s’assurer que les calculs sont corrects. Exclusion faite de ses obligations envers les FNB Mackenzie, Solactive n’a aucunement l’obligation de signaler toute erreur pouvant s’être produite dans le calcul des indices à un tiers, ce qui comprend les investisseurs ou les intermédiaires financiers des FNB Mackenzie. Le fait que Solactive publie les indices Solactive et accorde des licences à leur égard ou à l’égard de toute marque de commerce connexe en vue de leur utilisation par les FNB Mackenzie ne constitue pas une recommandation de sa part concernant un placement dans les FNB Mackenzie ni ne constitue une garantie ou un avis de Solactive en ce qui concerne un placement dans ces FNB Mackenzie. Ces renseignements ne doivent être pris ni comme des conseils juridiques ni comme des conseils fiscaux, car la situation de chaque client est unique. Veuillez consulter votre conseiller juridique ou fiscal attitré.