Le défi d’assurer un revenu de retraite

Laurent Boukobza,

Vice-président

FNB

22 juin, 2021

Avec la population du Canada qui vieillit à un rythme rapide et les changements démographiques, disposer d’un revenu suffisant à la retraite devient une préoccupation importante pour les investisseurs.

Huit millions de Canadiens auront plus de 65 ans d’ici 2026, et 20 % de la population sera à la retraite pendant 25 ans et plus en moyenne. Il est attendu que le patrimoine de retraite croîtra à 5,45 billions de dollars d’ici 2030 et que le groupe d’âge des 55 ans et plus comptera pour deux tiers du patrimoine financier canadien (excluant l’immobilier)1.

Il s’agit clairement de beaucoup d’argent, mais cela ne signifie pas que ces huit millions de retraités vivront tous une retraite confortable. Les régimes de retraite à prestations déterminées ont connu un long et continuel déclin (particulièrement dans le secteur privé), et les Canadiens doivent maintenant s’appuyer plus que jamais sur leurs épargnes pour leur procurer un revenu à la retraite.

Alors que les retraités cessent de contribuer à leurs épargnes et commencent à y puiser des fonds, ils sont soudainement confrontés au défi d’assurer un équilibre entre les niveaux des retraits, la préservation du capital, le besoin en matière de croissance, l’efficience fiscale, les objectifs relatifs à la succession et la gestion des risques. Effectuer des retraits à même les épargnes de retraite nécessite d’apporter un changement radical aux priorités de placement.

Les trois piliers des portefeuilles de retraite

Lorsque vous entamez votre retraite, les priorités changent, et il y a trois piliers clés qui doivent être pris en compte : génération d’un revenu, atténuation des baisses (gestion des risques pendant les baisses du marché) et protection contre l’inflation (croissance). Pendant l’étape où les investisseurs accumulent leurs économies, ils mettent naturellement l’accent le plus prononcé sur la croissance. Toutefois, lorsqu’ils s’approchent de la retraite et par la suite, cet accent est plutôt mis sur la protection du capital.

Pendant les années de cumul de l’épargne, la volatilité à la baisse du marché peut être utilisée à l’avantage de l’épargnant au moyen de dépôts continus lorsque les marchés se replient (achats périodiques par sommes fixes). Une fois à la retraite, sans l’apport d’un salaire régulier, il devient beaucoup plus difficile de contribuer aux épargnes de retraite et de remplacer des pertes de placement découlant de replis du marché. En fait, ces pertes peuvent être cristallisées si vous êtes forcés de vendre certains placements pour toucher un revenu.

Voici la manière dont ces trois piliers s’articulent :

Procurer un revenu

Étant donné que les régimes de retraite gouvernementaux sont inférieurs de près de 23 000 $ par année aux besoins du retraité moyen, toute personne n’ayant pas de régime de retraite à prestations déterminées ou de régime de retraite d’entreprise aura besoin d’importantes épargnes pour combler cet écart. En outre, elle devra prélever un montant approprié à même ses épargnes afin d’obtenir un revenu suffisant, sans les épuiser.

Nous estimons qu’un portefeuille de retraite doit générer un rendement total de 4 à 7 %. Avec des taux à 10 ans se situant autour de 1,5 %, il est improbable qu’un portefeuille de retraite uniquement composé de titres à revenu fixe soit réaliste. L’élaboration avec succès d’un portefeuille bien diversifié afin d’équilibrer ces risques et de générer ce genre de rendement pourra faire la différence entre une retraite confortable ou financièrement stressante.

Atténuation des baisses

La protection de leurs épargnes contre les pertes est extrêmement importante pour les retraités qui ne veulent pas voir leurs épargnes s’épuiser à un moment ou un autre. Compte tenu des espérances de vie prolongées, il s’agit d’une préoccupation fréquente. Les taux d’intérêt actuels historiquement bas offerts par les obligations (qui figurent parmi les placements les plus sûrs pour les retraités) signifient que ces retraités à la recherche d’un revenu pourraient trouver cette situation pénible.

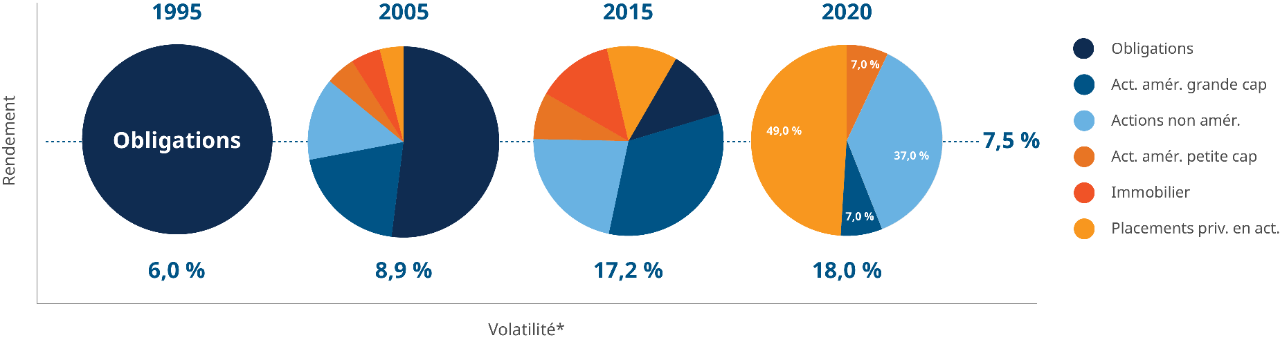

Il n’y a pas longtemps, l’obtention des rendements nécessaires était beaucoup plus simple. En 1995, par exemple, vous pouviez avoir un portefeuille comportant uniquement des obligations et vous attendre à un rendement de 7,5 % avec une volatilité d’environ 6 %.

À titre d’illustration, aujourd’hui, pour obtenir le même rendement de 7,5 %, un portefeuille doit afficher trois fois la volatilité attendue (18 %2) et inclure des biens immobiliers, du capital-investissement et des actions cotées mondiales, comme suit :

Une croissance plus élevée entraîne un risque accru

Par conséquent, la solution réside-t-elle dans l’augmentation du risque lié aux actions dans un portefeuille afin de générer davantage de revenu et de croissance?

Peut-être, mais ce risque doit être géré. Le risque lié à la séquence des rendements est l’incidence du moment d’un marché baissier, ce qui est d’une importance cruciale. Si votre portefeuille ne comporte pas de mécanismes intégrés d’atténuation des risques et que vous êtes obligés de vendre pendant une période de repli, les pertes sont réalisées et cristallisées. Si cela se produit au début de votre retraite, l’effet sur la longévité de vos épargnes pourrait être dévastateur. Les marchés baissiers se produisent en moyenne tous les six ans, et les retraités doivent donc s’y préparer.

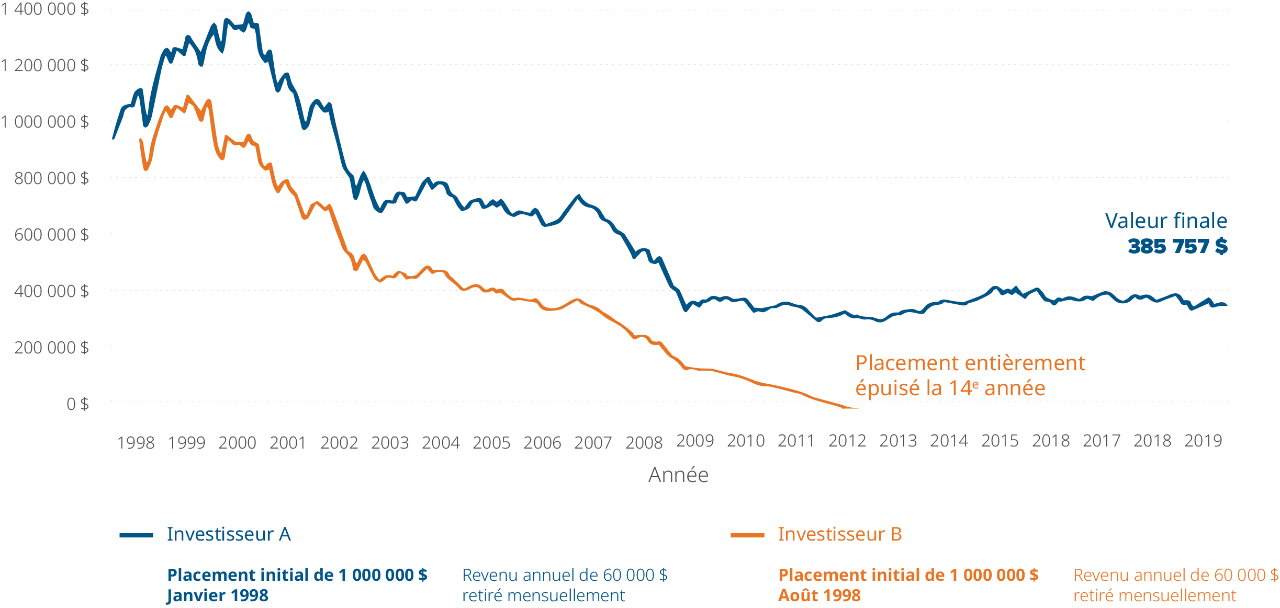

Le graphique ci-après3 le démontre très clairement. La ligne orange montre comment des épargnes de retraite d’un million de dollars peuvent être épuisées en 14 ans parce que les retraits ont commencé tout juste au début d’un marché baissier. Faites une comparaison avec la ligne bleue, qui montre ce qui se passe lorsque le même montant d’argent a eu le temps de croître avant que ne se produise un marché baissier.

Données réelles du marché : avec des retraits

Gérer en fonction de l’inflation (croissance)

La tranche de croissance du portefeuille est celle que les investisseurs ne devraient pas toucher à court terme. La retraite dure de plus en plus longtemps, et le portefeuille doit donc avoir du temps pour croître, compte tenu du fait qu’il est peu probable que des stratégies plus sûres et générant un revenu moins élevé dégagent un revenu suffisant pour répondre aux besoins en flux de trésorerie. Ces placements peuvent tolérer plus de risques et le potentiel accru de croissance qui les accompagne. Les retraités doivent s’assurer de ne pas s’appuyer sur ces placements pour combler leurs besoins immédiats en flux de trésorerie afin de ne pas être forcés de vendre à un moment mal choisi.

Synthèse

Un portefeuille de retraite doit être élaboré moyennant un équilibre entre le revenu, l’atténuation des baisses et la croissance.

Cela peut prendre différentes formes; une diversification entre différentes catégories d’actif peut être obtenue avec des FNB équilibrés. Des stratégies comme des options de vente et des tunnels peuvent contribuer à atténuer les risques de baisse en tirant parti d’actifs qui perdent de la valeur ou limitent les gains importants. Les portefeuilles doivent également être surveillés et régulièrement réajustés afin d’éviter de cristalliser des pertes non recouvrables.

Les plans doivent aussi inclure la gestion des retraits. Une stratégie consiste à conserver entre une et deux années de dépenses en liquidités, lesquelles pourront être utilisées dans l’éventualité d’un effondrement du marché. Cela permettra d’éviter de devoir vendre des actifs qui engendreront une perte tout en conservant vos flux de trésorerie nécessaires. Vous pourrez ensuite attendre que la tempête se calme, tirer parti du redressement et reconstituer vos liquidités après la reprise des marchés.

Les actifs de base doivent constituer la tranche stable du portefeuille et mettre l’accent sur la génération d’un revenu durable, ainsi que sur l’atténuation des baisses. Les FNB individuels qui cherchent à élaborer ce type de portefeuille comprennent le FNB d’obligations sans contraintes Mackenzie ou des options tout-en-un comme les FNB de répartition de l’actif Mackenzie.

Vous pourriez également envisager des FNB à rendement élevé à revenu fixe non traditionnels et des FNB de revenu tiré de titres de participation. Ces derniers seraient considérés comme des placements « satellites », et non les obligations nord-américaines de base détenues dans de nombreux portefeuilles canadiens. Par exemple, les FINB d’obligations de marchés émergents et les FINB d’obligations à rendement élevé. Ils pourraient contribuer à équilibrer un revenu plus élevé avec le risque accru. Le FINB Obligations de marchés émergents en monnaie locale Mackenzie, le FINB Obligations américaines à rendement élevé Mackenzie, le FNB de revenu à taux variable Mackenzie et le FINB mondial de dividendes durables Mackenzie constituent d’excellents exemples de ces types de FNB.

Il est aussi très important de tenir compte des avantages d’une planification fiscale appropriée au moment de la consolidation de vos placements, de la réduction des actifs et de la planification successorale. L’accès à des professionnels financiers qui peuvent offrir de bonnes solutions spécifiquement conçues pour les portefeuilles de retraite et la planification fiscale peut contribuer à assurer que vous ayez une retraite confortable plutôt que stressante.

Apprenez-en plus sur l’élaboration de portefeuilles qui procurent des flux de trésorerie de retraite tout en atténuant les risques. Les conseillers peuvent s’adresser à l’équipe des ventes Mackenzie; les investisseurs peuvent communiquer avec leur conseiller.

Si vous aimez ce blogue, vous pourriez aussi aimer :

Série de blogues : Résoudre vos problèmes de placement |Partie 2 : Réaliser une diversification exhaustive

Série de blogues :Résoudre vos problèmes de placement |Partie 3 : Regarder plus loin que les instruments de base : Les actions satellites

Sources :

1 Institut canadien des actuaires et Statistique Canada.

2 Callan Associates et Wall Street Journal.

3 Morningstar, selon l’indice S&P 500.