Les avantages uniques des infrastructures sont maintenant offerts à tous les investisseurs

Les infrastructures privées et publiques sont des actifs d’investissement dont la popularité ne cesse de croître depuis plus d’une décennie. Par exemple, les actifs d’infrastructures privées détenus par des investisseurs institutionnels (tels que les grands régimes de retraite) sont passés de 213 milliards de dollars US en 2011 à 668 milliards de dollars US en 20211. Ce chiffre devrait atteindre 795 milliards de dollars d’ici 2025.

Jusqu’à récemment, les actifs d’infrastructures privées n’étaient accessibles qu’aux investisseurs très riches ou institutionnels. Cette situation a changé, et les fonds d’infrastructures privées et publiques sont maintenant accessibles à un plus grand nombre d’investisseurs. Alors, en quoi consistent les actifs d’infrastructures? Comment fonctionnent-ils? Pourquoi sont-ils populaires auprès des grands investisseurs?

Comment fonctionnent les actifs d’infrastructures?

Les actifs d’infrastructures fournissent des services essentiels au fonctionnement de la société, entre autres :

- Les services d’eau

- Les pipelines

- Les aéroports

- Les routes et les ponts

- Les projets d’énergie renouvelable

- Les infrastructures de communication (telles que les tours de transmission et les installations de stockage de données)

Une population en plein essor, une urbanisation croissante et le changement climatique sont tous des facteurs qui alimentent le besoin d’investissements dans les infrastructures. De plus, beaucoup d’actifs d’infrastructures en place doivent être rénovés et modernisés.

Les capitaux des investisseurs privés devraient continuer de jouer un rôle clé dans le financement de ces projets essentiels, en partie par le biais des fonds d’infrastructures. Les projets d’infrastructure ont tendance à produire des flux de trésorerie et des bénéfices constants, moins sensibles aux fluctuations du marché que d’autres actifs. Pour cette raison, ces fonds peuvent constituer un moyen extrêmement efficace générer des rendements et de réduire la volatilité de votre portefeuille.

Comment les actifs d’infrastructure offrent une protection contre l’inflation

Les revenus des actifs d’infrastructures sont généralement soutenus par des contrats à long terme et liés à l’inflation, directement ou indirectement, de diverses manières :

- La tarification des contrats peut être liée à l’indice des prix à la consommation.

- Les indexations des prix réglementés permettent des augmentations mesurées des prix dans certaines circonstances.

- Les sociétés d’infrastructures ont tendance à avoir un pouvoir de fixation des prix plus grand en raison de leurs marchés monopolistiques.

Cette protection contre l’inflation, ainsi que la nature essentielle des services fournis par ces actifs d’infrastructure, signifie qu’ils ont généralement tendance à surperformer les placements en actions traditionnels, même pendant les replis du marché et les périodes d’inflation élevée.

Comment s’explique la surperformance des infrastructures pendant les replis des marchés

Les revenus des investissements dans les infrastructures sont généralement déterminés à l’avance, par le biais de contrats à long terme conclus par des sociétés d’infrastructure pour leurs services. Ainsi, les résultats des actifs d’infrastructure ont tendance à mieux résister aux fluctuations des cycles économiques que ceux des sociétés œuvrant dans d’autres secteurs de l’économie en général.

Comment les rendements des infrastructures se comparent à ceux des actions

Le rendement total des investissements dans les infrastructures pour les investisseurs est généralement constitué d’une combinaison de dividendes et de gains en capital. Au cours des 15 dernières années, ces rendements ont été attrayants par rapport à l’ensemble des marchés boursiers, et moins volatils2.

La différence entre les fonds d’infrastructures privées et publiques

Les fonds d’infrastructures privées se servent généralement du capital des investisseurs pour constituer des portefeuilles d’actifs privés (qui ne sont pas cotés en bourse) dans lesquels le fonds détient une participation majoritaire (ce qui signifie que le gestionnaire du fonds a le contrôle de la direction des entreprises détenues par le fonds).

Les gestionnaires de fonds ajoutent de la valeur en recherchant et en négociant l’achat de projets d’infrastructures individuels pour le fonds, en adoptant une approche pratique de leur gestion ou en les améliorant, puis en les vendant à d’autres investisseurs à une valeur plus élevée.

Les fonds d’infrastructures publiques utilisent le capital des investisseurs pour constituer des portefeuilles de sociétés cotées en bourse qui exercent des activités commerciales dans le secteur plus large des infrastructures. Le fonds détient une participation minoritaire dans une entreprise donnée. Les gestionnaires de fonds peuvent ajouter de la valeur en achetant et en vendant activement ces sociétés. Il est également possible d’obtenir une exposition diversifiée à l’ensemble du secteur grâce à des stratégies d’indexation à moindre coût.

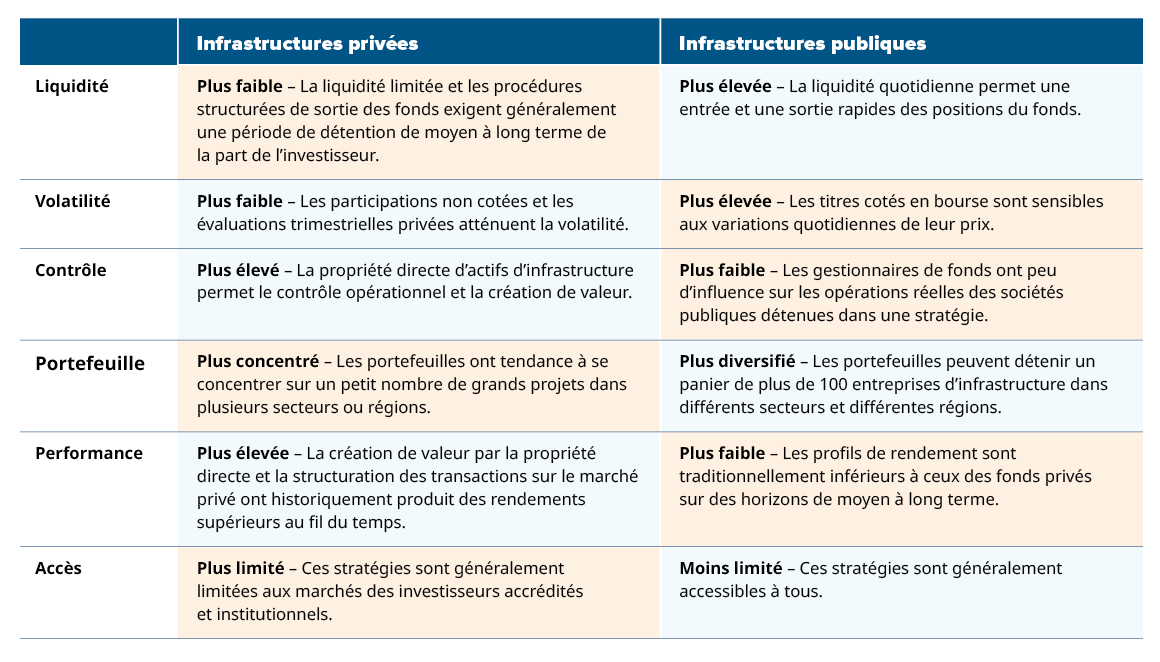

Le tableau ci-dessous souligne certaines différences clés entre les deux :

Les pour et les contre de l’infrastructure

Avec les investissements dans les fonds d’infrastructures privées, le capital des investisseurs est souvent immobilisé pendant plusieurs années. Même après cette période d’immobilisation des fonds, les retraits peuvent être limités à des intervalles prédéterminés.

Cette liquidité limitée et ces niveaux d’investissement élevés restreignent généralement l’accès aux infrastructures privées par les investisseurs accrédités et institutionnels.

Les investisseurs qualifiés en mesure de supporter un manque de liquidités dans une partie de leurs portefeuilles peuvent bénéficier des infrastructures privées dans le cadre d’une stratégie à long terme. Ils peuvent s’attendre à bénéficier d’une croissance et de revenus supérieurs pour leurs portefeuilles avec le temps.

Les fonds d’infrastructures publiques, bien qu’historiquement moins productifs et plus volatils que les fonds privés, affichent néanmoins de bons résultats par rapport aux marchés boursiers publics mondiaux, tant pour ce qui est d’un risque moindre et des dividendes plus élevés.

La liquidité de ces fonds est nettement plus grande, ce qui permet aux investisseurs d’ajuster leur répartition en infrastructures publiques en fonction des conditions du marché. La détention de fonds d’infrastructures publiques peut offrir aux investisseurs une protection contre l’inflation et la volatilité, ainsi que des rendements intéressants à long terme.

Comment Mackenzie peut vous aider à tirer parti des avantages de l’infrastructure

Les portefeuilles composés d’actions et d’obligations traditionnelles ont connu un début d’année 2022 difficile en raison de l’inflation élevée et de l’augmentation de la volatilité. Deux fonds Mackenzie peuvent permettre aux investisseurs de profiter des avantages des actifs d’infrastructures à un moment où d’autres actifs traditionnels connaissent des difficultés. Les investisseurs pourraient être bien servis à court et à long terme par l’introduction d’un volet d’infrastructures dédié. Nous vous invitons à vous renseigner sur les solutions d’infrastructure de Mackenzie :

Fonds d’infrastructures privées Mackenzie Northleaf (pour les investisseurs qualifiés seulement)

FNB mondial d’infrastructures Mackenzie (QINF)

Obtenez de plus amples renseignements sur la façon dont ces fonds d’infrastructure pourraient compléter votre portefeuille. Conseillers, veuillez vous adresser à votre équipe des ventes Mackenzie.

Sources

1 Placements Mackenzie : Les propriétés uniques des infrastructures privées.

2 Sources : Bloomberg, Preqin Ltd. Rendements annualisés sur 15 ans et volatilité au 31 décembre 2020. Volatilité mesurée comme l’écart type annualisé des rendements trimestriels. Les infrastructures publiques, les infrastructures privées et les actions mondiales sont représentées par les mêmes indices que dans le Tableau 2. Les titres à revenu fixe sont représentés par l’indice Bloomberg Global-Aggregate rendement total.

Les placements dans les fonds négociés en bourse peuvent donner lieu à des commissions, des frais de gestion, des frais de courtage et d'autres frais. Veuillez lire le prospectus avant d’investir. Les fonds négociés en bourse ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire. Les taux de rendement indiqués correspondent au rendement annuel composé historique total, y compris les variations de la valeur unitaire et le réinvestissement de toutes les distributions, et ne tiennent pas compte des frais d’acquisition, frais de rachat, frais de distribution, autres frais accessoires ou impôts sur le revenu payables par tout porteur de titres qui auraient réduit le rendement. Les fonds négociés en bourse ne sont pas garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire. Le contenu de ce commentaire (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres, ou les références à des produits ou titres) ne doit pas être pris ni être interprété comme un conseil en matière de placement ni comme une offre de vendre ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation. Le présent document pourrait renfermer des renseignements prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir ou celles de tiers. Les renseignements prospectifs sont, de par leur nature, assujettis, entre autres, à des risques, incertitudes et hypothèses qui peuvent modifier de façon importante les résultats réels qui ont été énoncés aux présentes. Ces risques, incertitudes et hypothèses comprennent, mais sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues ou les catastrophes. Veuillez soigneusement prendre en compte ces facteurs et d’autres facteurs et ne pas accorder une confiance exagérée aux renseignements prospectifs. Les renseignements prospectifs contenus dans le présent document ne sont à jour qu’en date du 3 août 2021. On ne devrait pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés en raison de nouveaux renseignements, de nouvelles circonstances, d’événements futurs ou autre.

Le Fonds d’infrastructures privées Mackenzie Northleaf est offert aux investisseurs qualifiés (au sens du Règlement 45-106 — Dispenses de prospectus) au moyen d’une notice d’offre.

Un investisseur doit déterminer attentivement si sa situation financière et ses objectifs de placement s’accordent avec un placement dans le Fonds d’infrastructures privées Mackenzie Northleaf. Le Fonds d’infrastructures privées Mackenzie Northleaf répartira les actifs de son portefeuille entre diverses stratégies, y compris, notamment : i) les stratégies d’infrastructures privées mises en œuvre principalement par des placements dans un portefeuille diversifié d’actifs et de placements d’infrastructures privées à l’échelle mondiale et ii) les stratégies de marchés publics mises en œuvre principalement par des placements dans un portefeuille de titres d’infrastructures publiques, de titres à revenu fixe et d’instruments du marché monétaire. En raison de la nature non liquide des actifs privés, le Fonds est assujetti à une période de « démarrage » qui devrait durer plusieurs mois, ce qui signifie que sa répartition d’actifs réelle sera vraisemblablement différente de sa répartition d’actifs cible.