Qu’est-ce que le crédit privé?

Les fonds de crédit privé accordent des prêts directement aux sociétés privées pour les aider à améliorer leurs activités et leur rentabilité.

Les investisseurs peuvent trouver le crédit privé intéressant en raison de son potentiel de rendement supérieur et de rendement total, ainsi que de la diversification qu’il peut apporter à l’ensemble de leurs portefeuilles.

La croissance du crédit privé

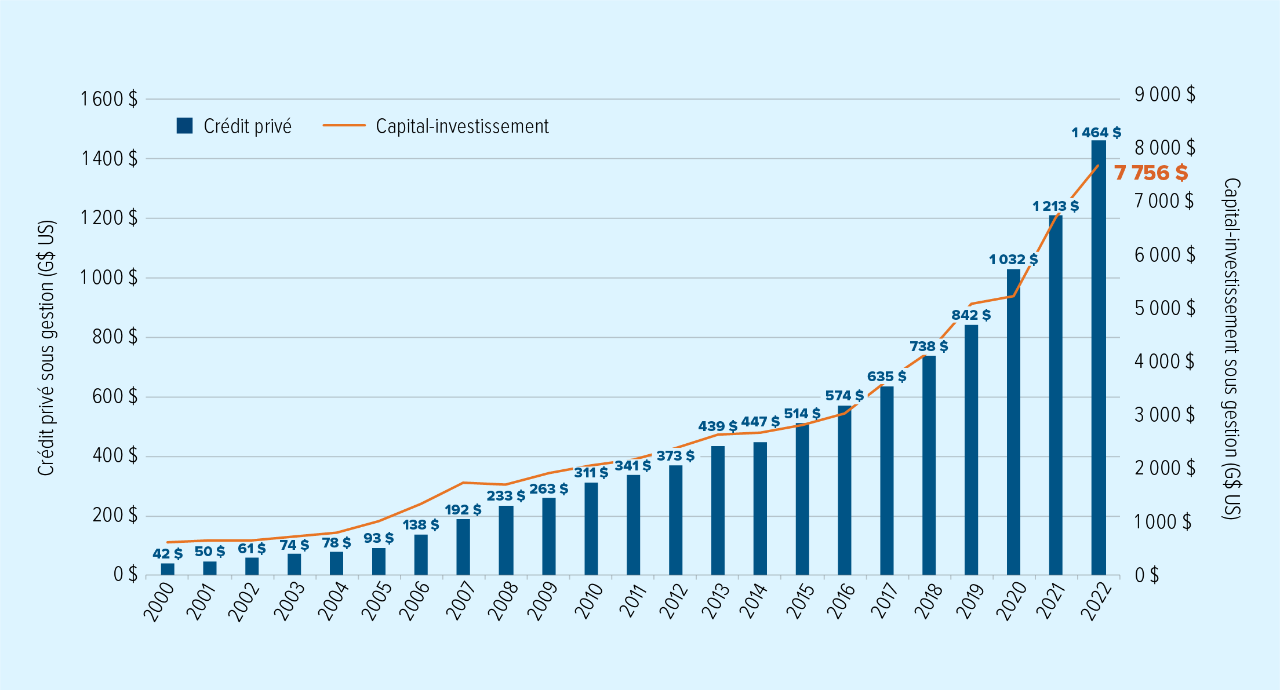

Le marché du crédit privé a connu une croissance rapide au cours des dernières années. Après la crise financière mondiale, les organismes de réglementation ont limité la capacité des banques à servir ce marché. Cette situation a entraîné un déficit de financement qui est actuellement comblé par d’autres fournisseurs de crédit.

La croissance rapide de l’activité du capital-investissement a également alimenté le besoin de partenaires prêteurs créatifs, flexibles et avertis, ce qui a contribué à l’expansion du crédit privé.

Croissance du crédit privé et du capital-investissement

Source : Preqin, en date de décembre 2022.

Lien avec le capital-investissement

Les prêteurs privés fournissent souvent le financement dont les gestionnaires de capital-investissement ont besoin pour acheter et bâtir les sociétés privées de leur portefeuille.

Les sociétés de crédit privé qui entretiennent des relations étroites avec des sociétés de capital-investissement sont susceptibles de participer à un plus grand nombre d’opérations intéressantes.

Les principaux risques

Les fonds de crédit privé peuvent être structurés en fonction d’un éventail d’objectifs de risque et de rendement. Avant d’investir, les investisseurs doivent tenir compte du degré de risque d’un fonds donné. Voici certains des principaux risques à prendre en considération :

Risque de crédit

Il s’agit de la probabilité qu’un emprunteur ne rembourse pas les intérêts et le capital en entier ou dans les délais prescrits, et de la gravité prévue des pertes, le cas échéant. Comme les sociétés de crédit privé ne sont généralement pas couvertes par les grandes agences de notation, il incombe entièrement aux gestionnaires de crédit privé d’évaluer chaque emprunteur potentiel. Ils considèrent habituellement ce qui suit :

Capacité : La capacité d’un emprunteur à rembourser sa dette peut être influencée par la structure générale du secteur et les facteurs de risque qui y sont liés, sa rentabilité et son niveau d’endettement existant.

Garantie : La qualité et la valeur des actifs de l’emprunteur qui peuvent être vendus en cas de défaillance ou de faillite de l’emprunteur.

Clauses restrictives : Les obligations juridiques de l’emprunteur sont conçues pour protéger les créanciers. Il peut s’agir d’effectuer des paiements réguliers d’intérêts et de capital, de déposer des états financiers vérifiés et de maintenir certains ratios financiers.

Profil : La nature et les intentions des actionnaires de la société, la stratégie d’entreprise, les antécédents de l’équipe de direction et les pratiques de gouvernance.

Risque de taux d’intérêt

Les prêts de crédit privé sont généralement émis avec des paiements à taux variable, qui sont ajustés à la hausse ou à la baisse en fonction des taux d’intérêt. Par conséquent, le crédit privé est moins vulnérable à une hausse des taux.

Effet de levier au niveau du fonds

Certains gestionnaires de crédit privé empruntent de l’argent pour accroître l’exposition du fonds au crédit privé au-delà de sa valeur liquidative totale. Cet effet de levier amplifiera les caractéristiques de risque et de rendement d’un portefeuille non financé par emprunt et s’accompagnera de son propre coût d’emprunt.

Pratiques d’évaluation

La fréquence et la méthode d’évaluation varient d’un fonds de crédit privé à l’autre. Ces pratiques d’évaluation peuvent influer sur la volatilité des prix de ceux-ci. Avant d’investir, les investisseurs doivent comprendre les pratiques d’un gestionnaire de crédit privé.

Liquidité

La période de détention moyenne prévue des prêts dans un fonds de crédit privé aura une incidence sur le montant de liquidité.

Les investisseurs doivent comprendre les caractéristiques de liquidité d’une stratégie de crédit privé avant d’investir, car elles auront des répercussions sur leur capacité à se départir de leurs titres, au besoin.

Il peut être difficile ou coûteux pour un gestionnaire de crédit privé de vendre une position afin de lever des fonds pour financer des rachats. Il est dans l’intérêt supérieur des investisseurs que les fonds de crédit privé offrent des modalités de rachat limitées et structurées qui sont conformes à la liquidité du portefeuille sous-jacent.

Certains fonds, de manière à améliorer la liquidité pour les investisseurs, compléteront le crédit privé par des titres à revenu fixe plus liquides.

L’avenir du crédit privé

Par le passé, les marchés privés étaient hors de portée des investisseurs moyens, mais il y a lieu d’être optimiste quant à l’avenir du secteur. Des produits novateurs, comme les fonds à intervalle, rendent le crédit privé plus accessible en procurant une plus grande liquidité et en réduisant les placements minimums.

À mesure que les marchés financiers continuent d’évoluer, nous croyons qu’un plus grand nombre d’investisseurs pourront profiter des avantages potentiels du crédit privé.

Les parts du Fonds de crédit privé Mackenzie Northleaf (le « Fonds ») sont généralement réservées aux « investisseurs qualifiés » (selon la définition du Règlement 45-106). Le présent document ne constitue pas une offre de parts du Fonds ou d’un autre fonds mentionné aux présentes. Le rendement passé n’est pas nécessairement garant du rendement futur, et rien ne garantit que le Fonds réalisera une croissance ou un rendement semblable à toute croissance ou tout rendement mentionné(e) aux présentes. Le Fonds a une exposition importante aux marchés publics, dont l’ampleur varie au fil du temps.

Le contenu de cet article (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres ou les références à des produits ou titres) ne doit pas être pris ni être interprété comme un conseil en matière de placement, ni comme une offre de vente ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation. Le présent article pourrait renfermer des énoncés prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir ou celles de tiers. Les renseignements prospectifs sont par leur nature assujettis, entre autres, à des risques, incertitudes et hypothèses pouvant donner lieu à des écarts significatifs entre les résultats réels et ceux exprimés dans les présentes. Ces risques, incertitudes et hypothèses comprennent, mais sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues ou les catastrophes. Veuillez soigneusement prendre en compte ces facteurs et d’autres facteurs et ne vous fiez pas indûment aux renseignements prospectifs. Tout renseignement prospectif contenu aux présentes n’est valable qu’en date de décembre 2023. Il ne faut pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés par suite de nouveaux renseignements, de circonstances changeantes, d’événements futurs ou pour d’autres raisons.