Faits saillants

- Nous estimons que les trajectoires du déficit et de la dette du gouvernement fédéral sont beaucoup plus désastreuses que ce que laissait prévoir l’énoncé économique de l’automne il y a à peine cinq mois.

- Même si le gouvernement n’annonce aucune nouvelle dépense dans le budget 2024, il aurait déjà enfreint toutes les trois « règles budgétaires » qu’il s’était fixées dans l’Énoncé économique de l’automne.

- Le prochain budget pourrait être le premier depuis celui de 2014 à ne pas annoncer de nouvelles dépenses nettes.

Dans son plus récent Énoncé économique de l’automne, le gouvernement fédéral s’est fixé une cible budgétaire, composée de trois règles précises :

- Maintenir le déficit 2023-2024 en dessous de 40,1 milliards de dollars.

- Diminuer le ratio de la dette par rapport au produit intérieur brut (PIB) en 2024-2025 et le maintenir sur une trajectoire descendante par la suite.

- Maintenir les déficits en dessous de 1 % du PIB à compter de 2026-2027 et sur une trajectoire descendante d’ici cela.

Moins de cinq moins plus tard, le gouvernement risque déjà d’enfreindre toutes ces trois règles. D’après nos estimations, avant même toute annonce de nouvelles dépenses dans le budget 2024, les trajectoires du déficit et de la dette du gouvernement fédéral s’éloignent de la cible.

Pour l’exercice en cours, nous prévoyons un déficit d’environ 48 milliards de dollars, ce qui est nettement supérieur au 40,1 milliards de dollars annoncés dans l’Énoncé économique de l’automne 2023 et comme seuil pour la première règle fiscale. Les publications de La revue financière du ministère des Finances, qui comptabilisent les recettes et les dépenses pour l’année fiscale en cours, font état d’une détérioration des soldes mensuels depuis l’été dernier, à peu près au moment où l’économie canadienne a clairement commencé à s’essouffler.

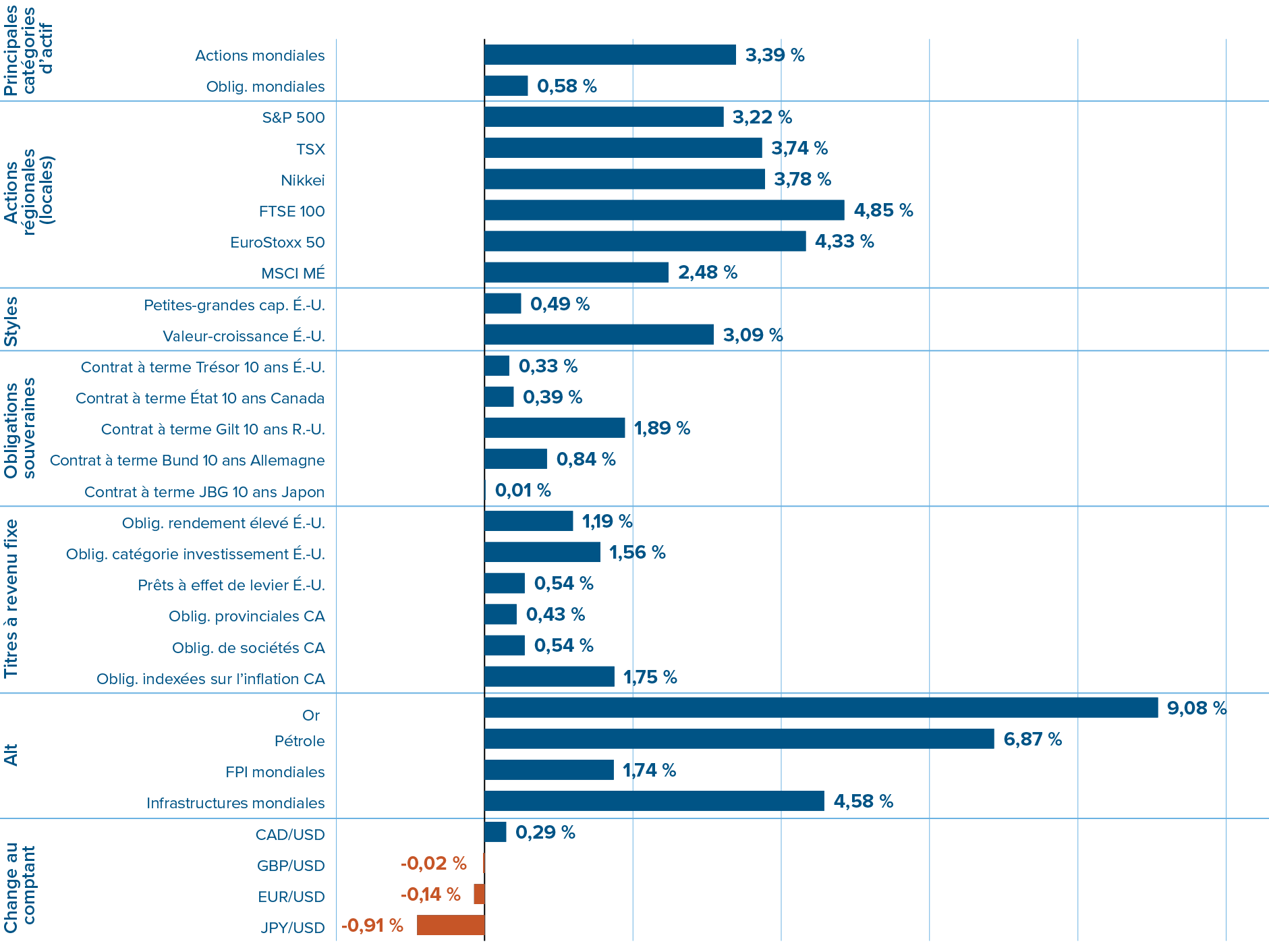

La trajectoire probable du déficit est beaucoup plus désastreuse que celle estimée dans l’Énoncé économique de l’automne 2023.

Déficit fédéral en tant que pourcentage du PIB

Non seulement nous prévoyons que le déficit sera plus élevé que prévu cette année, mais nous nous attendons à ce qu’il dépasse la trajectoire de l’Énoncé économique de l’automne et reste supérieur à 1 % dans un avenir prévisible, ce qui enfreindrait la troisième règle budgétaire du gouvernement. Si la croissance solide du PIB au premier trimestre 2024 et la hausse des prix du pétrole constituent de bonnes nouvelles pour les finances publiques à court terme, leur impact positif est minime. Quelques facteurs expliquent l’augmentation des déficits projetés pendant l’horizon des prévisions :

- L’explosion des dépenses de programmes, reflétant en partie la vague récente d’embauches dans le secteur public et de nouvelles conventions collectives.

- Une baisse des recettes fiscales en raison d’une croissance et d’une inflation inférieures à l’horizon.

- Une baisse de la croissance et des recettes publiques en raison du plafond récemment annoncé pour les résidents non permanents.

- Une augmentation des dépenses de défense.

- L’ajout au budget du régime d’assurance-médicaments du gouvernement, au cœur de son alliance avec le Nouveau parti démocratique (NPD).

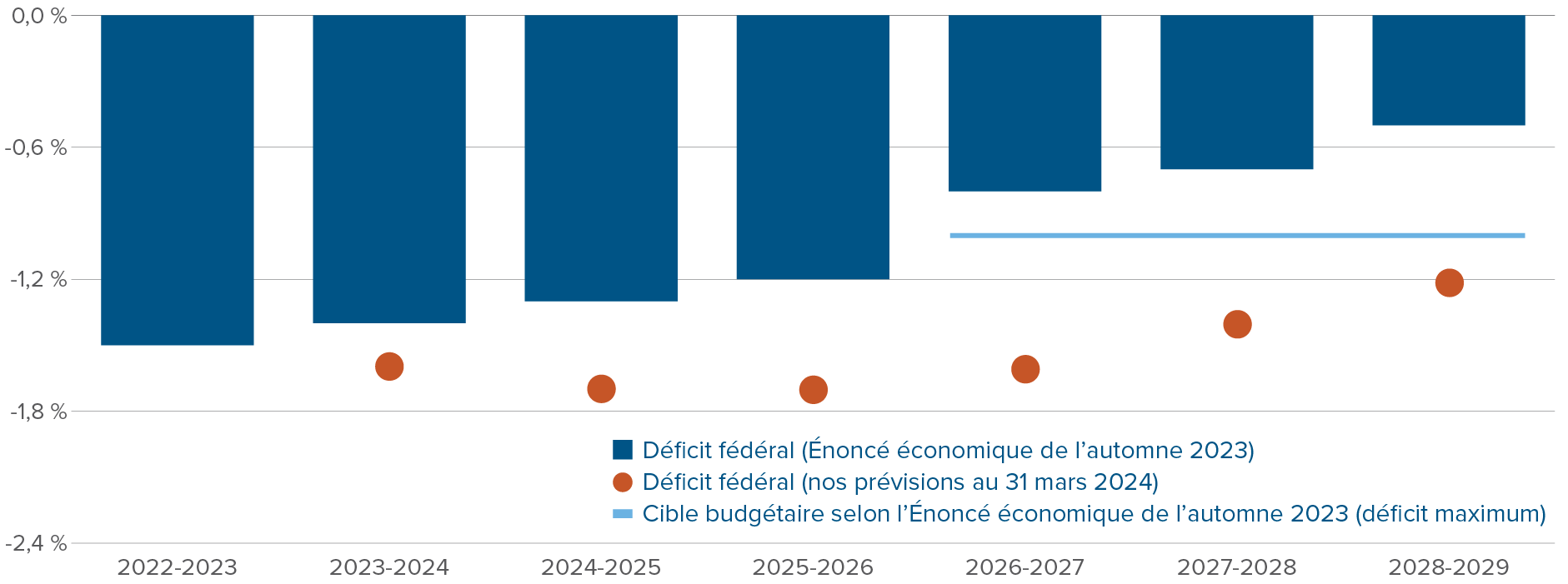

En raison de l’augmentation des déficits prévus, le ratio de la dette par rapport au PIB ne suivra probablement pas une tendance à la baisse au cours des prochaines années, ce qui enfreindrait la deuxième règle budgétaire de l’Énoncé économique de l’automne. Nous prévoyons que la dette fédérale passera de 41,7 % l’année dernière à 44 % en 2026-2027.

Le fardeau de la dette n’est pas en voie de diminuer au cours des prochaines années.

Ratio dette/PIB du gouvernement fédéral

En raison de la détérioration des finances publiques depuis l’Énoncé économique de l’automne 2023, nous nous attendons à peu de nouvelles dépenses nettes dans le nouveau budget. L’opinion publique a évolué vers des budgets plus serrés au cours de la dernière année, et le gouvernement l’a compris. Un budget fiscalement neutre peut provenir d’une réduction des dépenses ou d’une hausse des recettes. En raison du pacte conclu par le gouvernement avec le NPD, l’effort proviendra probablement des recettes et non des dépenses. Le gouvernement pourrait éventuellement s’appuyer sur une augmentation du taux d’inclusion des plus-values, une hausse de l’imposition de la fourchette supérieure ou un impôt sur le capital pour réduire les déficits prévus.

La croissance de la productivité canadienne a été lamentable. Toute nouvelle mesure budgétaire devrait viser à renverser cette tendance, ou du moins à éviter de l’accélérer. Malheureusement, le gouvernement fédéral n’a qu’un pouvoir limité pour ce qui est de l’assouplissement des contraintes réglementaires liées à la construction dans les villes, la principale cause de la crise aiguë du logement et de la stagnation économique au Canada. Cependant, le gouvernement devrait faire tout ce qu’il peut pour aider à cet effet.

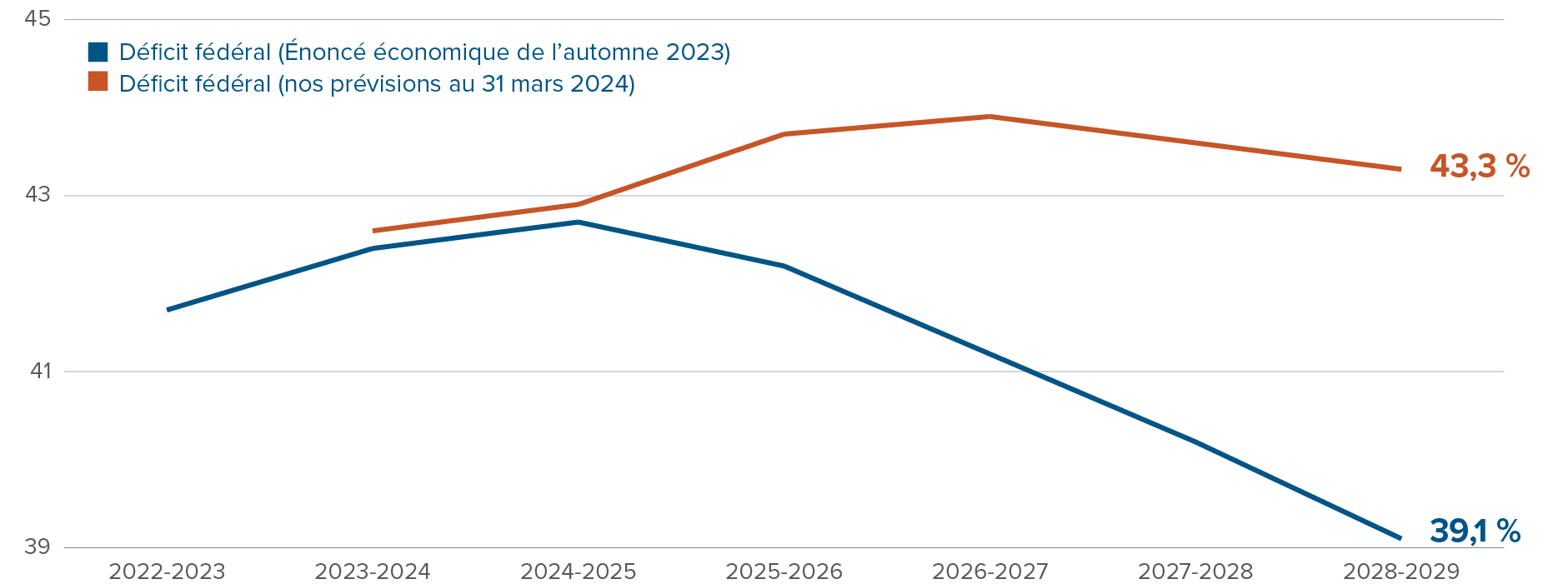

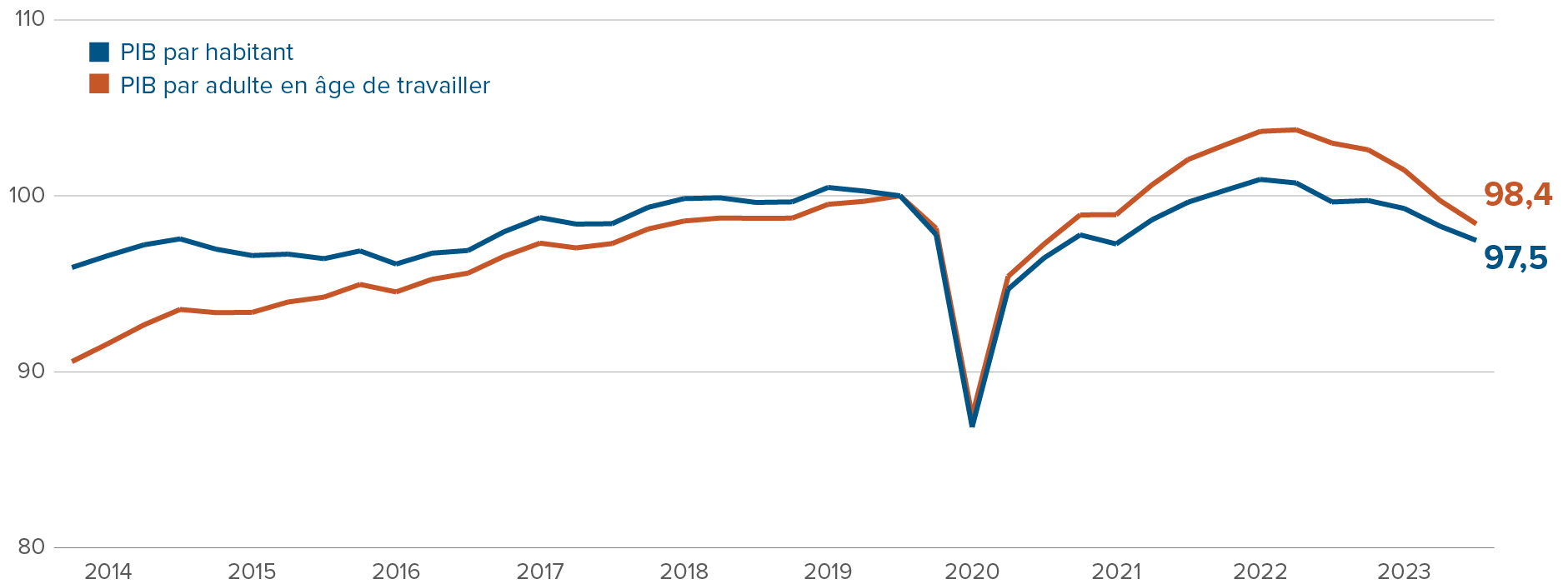

Le PIB réel par habitant est inférieur de 3,4 % à son sommet de 2022.

PIB réel par habitant, Canada, dollars constants de 2017, milliers

Alors que la croissance de la productivité était déjà faible dans les années 2010, le tableau s’est assombri dans les années 2020. Avant la COVID, la stagnation du PIB par habitant s’expliquait principalement par le vieillissement de la population. Le PIB réel par adulte en âge de travailler, qui tient compte de l’effet de l’arrivée à la retraite des Canadiens sur la production économique, a augmenté de

1,3 % par an entre 2014 et 2019, un rythme correct, mais qui n’a rien d’extraordinaire. Aujourd’hui, il est inférieur de 1,6 % à son niveau de 2019.

Le PIB réel par adulte en âge de travailler affiche une tendance à la baisse.

PIB réel par Canadien âgé de 15 à 64 ans, normalisé à 100 en 2019

Source : Statistique Canada, au quatrième trimestre 2023.

Le récent recul du PIB par habitant et du PIB par adulte en âge de travailler est en partie une compression temporaire due à l’accélération de l’immigration. Un certain temps est nécessaire pour que les nouveaux résidents permanents s’installent dans des emplois qui correspondent à leurs compétences. Lorsque cela sera fait, nous assisterons à un renversement de la tendance à la baisse de la productivité. Cependant, compte tenu de la faiblesse des investissements des entreprises et de la pénurie paralysante de logements, il est peu probable qu’un tel renversement nous ramène sur la voie d’une croissance de la productivité semblable à celle d’avant la pandémie. En encourageant l’investissement et en facilitant la construction, le budget 2024 peut faire partie de la solution.

Mise à jour sur les marchés financiers

Ce qui retiendra notre attention en avril

11 avril : Décision de la Banque centrale européenne

- Les nouvelles économiques en provenance de la zone euro ont été clairement bonnes en 2024. La croissance s’est accélérée tandis que l’inflation a reculé.

- Nous nous attendons à ce que la Banque centrale européenne commence à réduire ses taux avant la Réserve fédérale, ce qui explique notre préférence pour les obligations européennes par rapport aux obligations d’État nord-américaines.

25 avril : PIB américain, premier trimestre de 2024

- La croissance du PIB pour le quatrième trimestre 2023 a été révisée à la hausse, passant de 3,2 % à 3,4 % le 28 mars, la confirmation que l’économie américaine a terminé l’année à chaud.

- Le modèle de prévision de la Fed d’Atlanta prévoit une croissance du PIB réel de 2,3 % au premier trimestre. Des données aussi solides réduiraient encore l’urgence pour la Fed de commencer à réduire les taux.

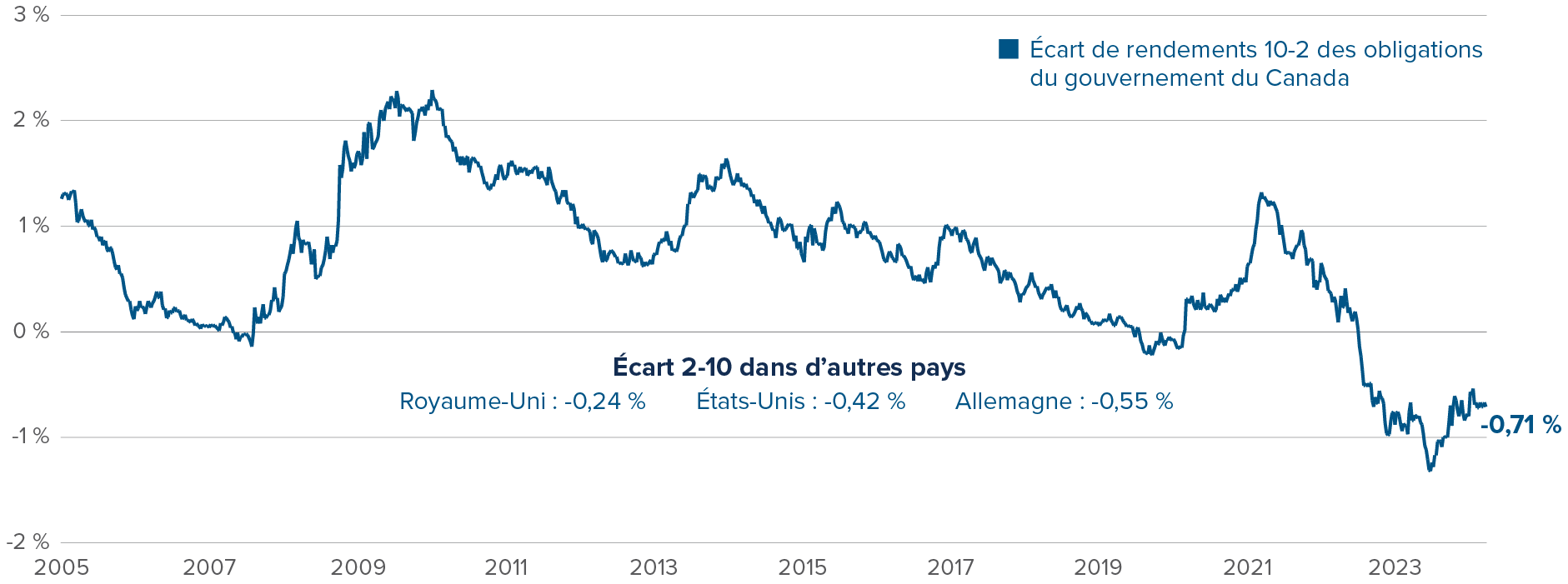

Thème émergent : Pendant combien de temps la courbe canadienne peut-elle rester inversée?

La courbe de rendement canadienne est fortement inversée. Le rendement d’une obligation du gouvernement du Canada à 2 ans est actuellement supérieur de 0,71 % au rendement d’une obligation à 10 ans. Il s’agit d’un écart plus important que pour toutes les courbes obligataires des autres pays développés. En particulier, les bons du Trésor américain ont un écart de rendement 10-2 de -0,42 %, soit 29 points de base de plus que les obligations canadiennes.

La courbe de rendement canadienne est inversée en grande partie parce que les investisseurs s’attendent à ce que le taux d’intérêt directeur de la Banque du Canada reste supérieur à sa moyenne à long terme pendant encore quelques années. Le marché ne prévoit que trois baisses de taux en 2024, ce qui laisserait les taux bien au-dessus d’un taux « neutre » à long terme, qui se situe actuellement à environ 3,5 %.

Les taux d’inflation globale et sous-jacente au Canada se sont récemment effondrés sous la barre des

2 % sur une base annualisée de trois mois, la Banque du Canada disposera donc bientôt de tous les ingrédients nécessaires pour procéder à des baisses. Nous pensons que lorsque la Banque commencera à réduire ses taux, elle le fera à un rythme régulier, pour passer à nouveau à des taux neutres en 2025. Avec l’inflation sous contrôle au Canada, la Banque n’aura pas de raison de maintenir sa politique actuelle de resserrement.

Nous ne voulons pas parier sur une remontée des obligations canadiennes, même si nous prévoyons des baisses de taux précoces et régulières. La croissance de la population et les déficits publics devraient maintenir la pression sur les rendements à long terme. Cependant, nous pensons que la courbe va s’accentuer. En prenant une position longue sur les obligations canadiennes à court terme et une position courte sur les obligations canadiennes à long terme dans le Fonds mondial macro Mackenzie, nous (1) profitons des rendements relatifs plus élevés des obligations à court terme et (2) nous nous positionnons en vue d’un renversement de l’inversion de la courbe de rendement canadienne.

L’écart 10-2 est plus négatif au Canada que dans n’importe quel autre pays avancé.

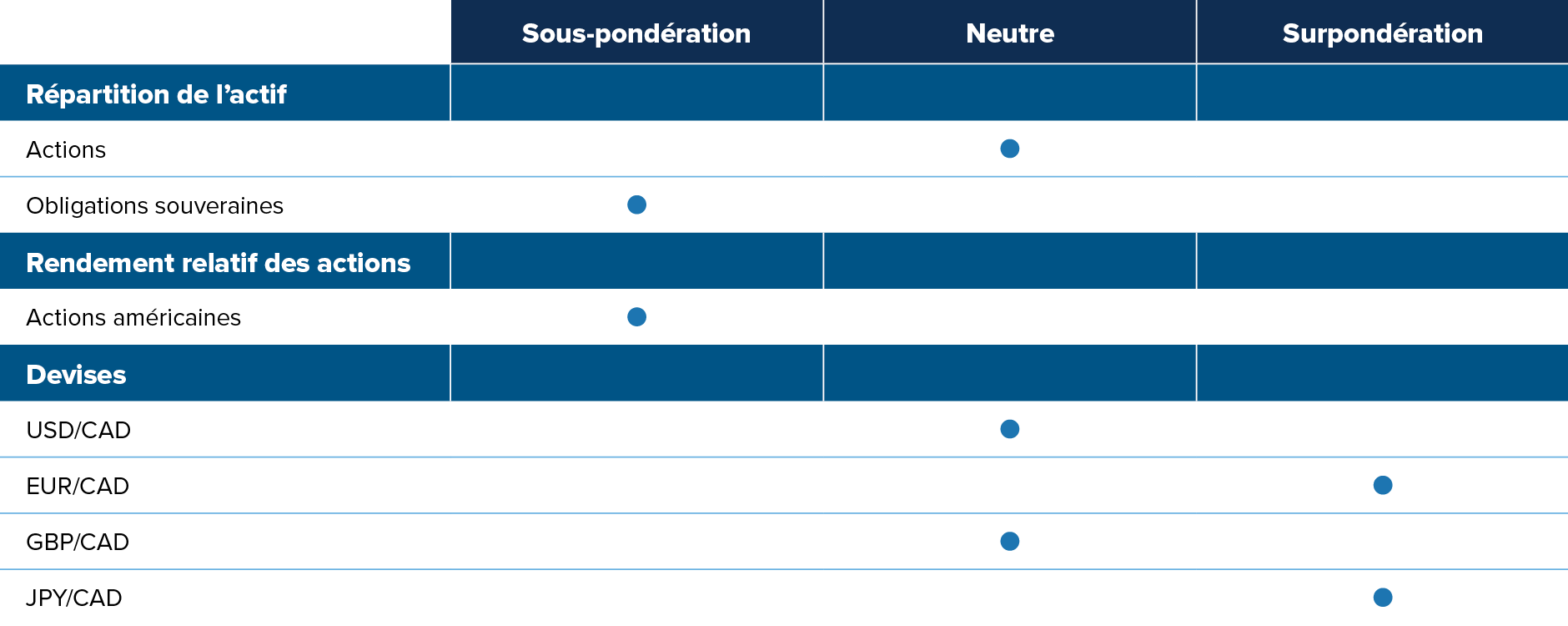

Opinions en matière de placement de l’Équipe des stratégies multi-actifs

Sommaire tactique

Points saillants du positionnement

Renversement des points de vue à l’égard de la Fed : Au début de l’année, les marchés s’attendaient à ce que la Fed apporte six réductions de taux en 2024. Ce nombre était à notre avis exagéré compte tenu de la vigueur de l’économie et des forces « transitoires » à l’origine de la récente désinflation. Après les surprises positives offertes par les publications de données économiques, les marchés ont revu leurs attentes à la baisse, passant de cinq réductions à la fin du mois de janvier à trois réductions actuellement. C’est plus raisonnable, mais nous nous attendons à encore moins. Nous ne croyons pas que l’inflation se stabilisera à 2 % dans les mois à venir, compte tenu de la récente hausse des diverses mesures de l’inflation et de la vigueur persistante de l’économie américaine. Nous sommes également d’avis que la Fed penchera vers le maintien de taux plus serrés que ce qu’une règle classique en matière de politique monétaire suggérerait.Les membres du FOMC comprennent que les récents mouvements du marché laissent entendre que les conditions financières se sont considérablement assouplies au cours des dernières semaines, jouant ainsi le rôle de baisses de taux.

Actifs américains surévalués : Nous ne privilégions généralement pas les actifs américains, qu’il s’agisse d’actions, d’obligations ou du dollar américain. Sur les marchés boursiers américains, nous préférons les actions à petite capitalisation : leurs valorisations sont plus intéressantes que celles des actions à grande capitalisation et la confiance des investisseurs s’améliore rapidement. Sur le plan sectoriel, nous privilégions la santé (pouvoir de fixation des prix dans un contexte inflationniste, tendances haussières) et évitons les services aux collectivités (baisse de la rentabilité, piètre contexte macroéconomique).

Atterrissage au Canada : Au Canada, la situation macroéconomique semble beaucoup moins favorable qu’aux États-Unis. Les données ont déjà amorcé un virage. La règle Sahm, qui utilise les variations du taux de chômage pour prévoir les récessions, est au rouge. Le dollar canadien nous déplaît par rapport à la plupart des devises et nous parions sur une accentuation de la courbe canadienne des taux.

Devises de MÉ exportateurs de produits de base : Les marchés émergents exportateurs de produits de base sont en bonne position pour dégager des rendements supérieurs dans ce contexte macroéconomique. Leurs soldes budgétaires et leurs balances des paiements courants se sont améliorés grâce à la forte croissance nominale mondiale et aux prix élevés des produits de base. Leurs banques centrales ont commencé à rehausser leurs taux beaucoup plus tôt que le reste du monde. Par conséquent, ces marchés ont en général atteint la fin de leur cycle de resserrement, réduisant le risque d’un resserrement excessif pouvant les plonger en récession. Mais le niveau des taux demeure élevé, présentant un portage positif par rapport à la plupart des autres devises. D’un autre côté, nous avons une opinion négative à l’égard des devises de certains pays asiatiques de MÉ. Leurs positions externes se sont gravement dégradées, et leurs taux d’intérêt sont relativement bas.

Resserrement du marché du pétrole : Le marché du pétrole physique est serré, particulièrement en raison de la baisse de production en cours d’un million de barils par jour par l’Arabie saoudite et du futur programme des États-Unis visant à renflouer sa réserve stratégique de pétrole. En l’absence d’une récession mondiale, qui ne devrait pas se produire de sitôt compte tenu de l’élan positif aux États-Unis et des déficits expansionnistes de gouvernements partout dans le monde, le pétrole devrait rester en situation de sous-offre. La stabilisation de l’économie chinoise atténuera les risques liés à la demande de pétrole. Le positionnement est également optimiste à l’égard du pétrole. Pour la plus grande partie de l’année 2023, les investisseurs ont exprimé leurs attentes récessionnistes au moyen de positions vendeur sur dérivés du pétrole. Ces mises se sont amenuisées, avec encore de l’espace pour cette tendance.

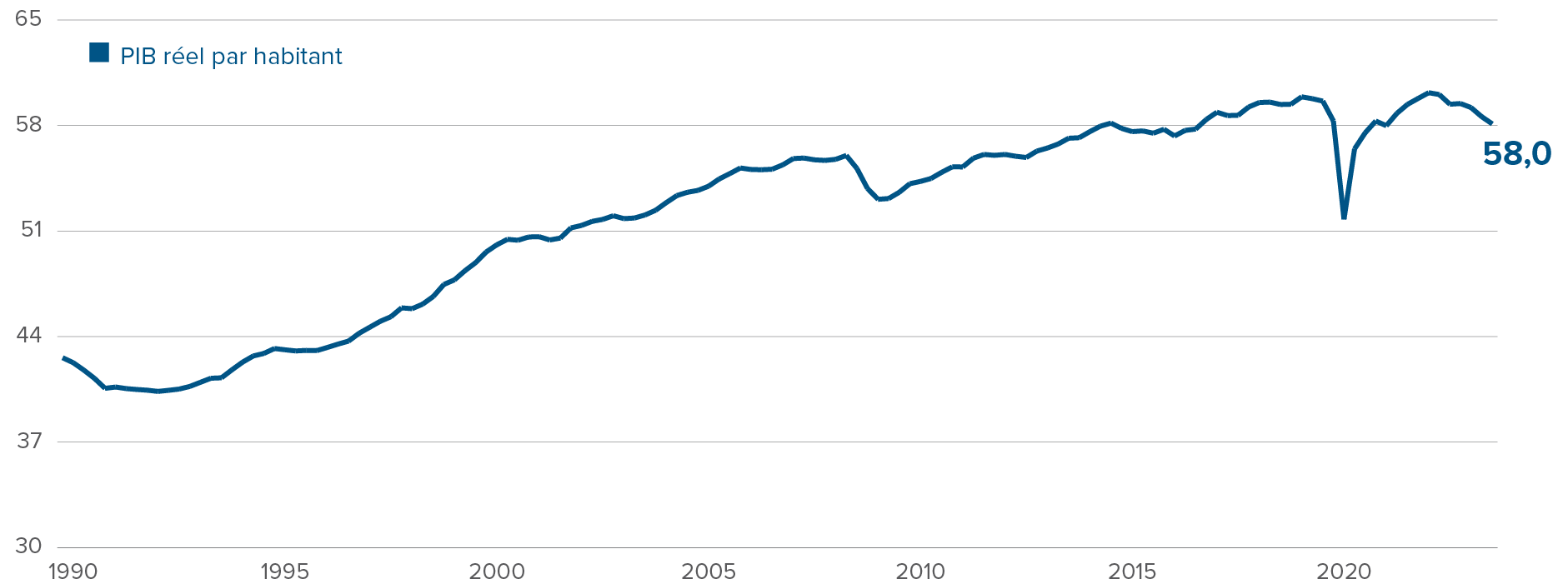

Rendements des marchés financiers en mars