La plupart des investisseurs canadiens se demandent à un moment ou à un autre s’ils doivent aller de l’avant ou non avec une couverture des devises. Étant donné la taille relativement petite de notre économie (1,86 % du PIB mondial) et de notre marché boursier (3,13 % de l’indice MSCI marchés développés mondiaux), la diversification est essentielle. Toutefois, l’achat d’actifs étrangers entraîne un risque de change.

Au moins 30 % de tous les FNB cotés au Canada sont couverts en dollars canadiens.1 Si nous tenions compte des FNB gérés activement, pour lesquels les gestionnaires de portefeuille couvrent souvent l’exposition aux devises étrangères, ce chiffre serait plus élevé.

Pourquoi couvrir l’exposition aux devises étrangères dans un FNB d’actions ?

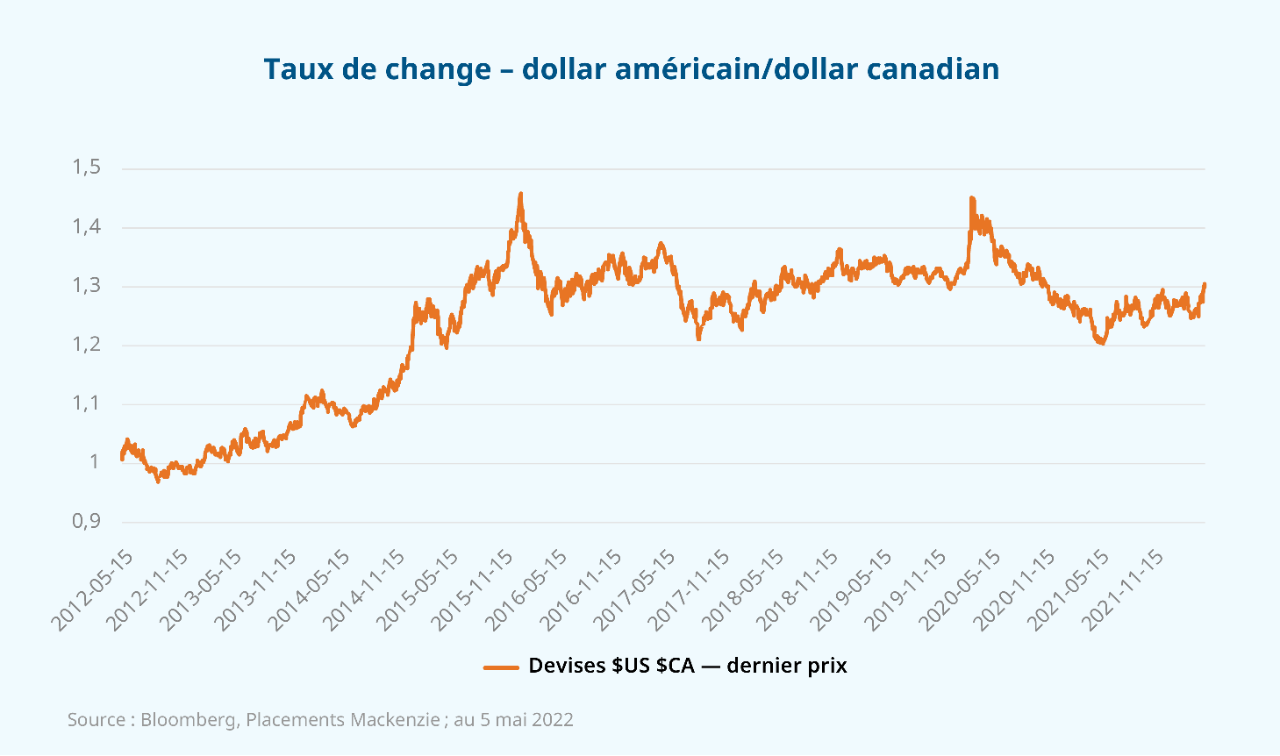

La couverture vise à neutraliser les variations de valeur causées par les fluctuations des devises, lesquelles peuvent avoir une incidence importante sur le rendement des placements. Au cours des dix dernières années, le dollar américain s’est considérablement raffermi par rapport au dollar canadien, de sorte que la couverture du risque de change n’aurait généralement pas joué en votre faveur.

Voici un exemple : imaginons que vous ayez acheté une action pour 100 $ US au début de 2013. À l’époque, le taux de change étant à peu près à parité, alors vous auriez eu besoin de 100 $ CA pour acheter 100 $ US.

Revenons maintenant à aujourd’hui : même si votre action a rapporté 0 %, en la reconvertissant en dollars canadiens au taux de change d’aujourd’hui (1 $ US = 1,28 $ CA, environ) 2, vous auriez 128 $ CA. En d’autres termes, la devise à elle seule vous a rapporté 28 % sur votre investissement. Évidemment, le tout peut évoluer en sens inverse.

La plupart des FNB indiciels qui offrent une exposition aux actifs à revenu fixe non nationaux sont couverts, parce que lorsqu’ils achètent des titres à revenu fixe, les investisseurs ont généralement tendance à s’attendre à des rendements plus faibles, mais à des certitudes plus élevées quant au résultat par rapport aux actions.

Prenons l’exemple d’un investisseur canadien qui détient des bons du Trésor américain (offrant un rendement de 3 %) pour diversifier le risque lié aux actions américaines dans son portefeuille. En supposant que les bons du Trésor américain restent stables et versent leur coupon, l’investisseur obtiendra un rendement de 3 % sur cette partie de son portefeuille.

Toutefois, imaginons que son exposition au dollar américain n’est pas couverte et que le huard se raffermit de 10 % contre le dollar américain. Cette fluctuation ferait plus qu’éclipser le rendement de 3 %, entraînant une perte considérable. Cela explique pourquoi la couverture de change est beaucoup plus répandue parmi les FNB à de titres à revenu fixe non nationaux que parmi les FNB d’actions.

Comment fonctionne la couverture ?

La couverture se fait généralement une fois par mois (à la fin du mois), en achetant des contrats à terme sur le montant notionnel à couvrir.

Le montant couvert est ajusté en fonction des entrées et des sorties du fonds au cours du mois, mais pas en fonction de la performance, en raison des coûts que cela implique. Il est impossible de savoir quelle sera la valeur des titres sous-jacents à la fin du mois, en raison des fluctuations du marché. La couverture mise en place au début du mois ne sera donc presque jamais parfaite, en raison de la performance ultérieure des actifs sous-jacents.

La couverture des devises n’est jamais parfaite, avec un compromis entre la précision et les coûts. Si l’ajustement quotidien de la couverture garantit la précision, il est également trop coûteux. Un ajustement trimestriel ou annuel réduirait les coûts de transaction, mais la couverture serait ainsi trop périmée. Ainsi, le compromis largement accepté est d’effectuer un ajustement mensuel.

L’exemple suivant illustre le problème : nous devons couvrir 1 million de dollars d’actions américaines en dollars canadiens. Nous achetons des contrats de change à terme d’un mois pour couvrir une valeur notionnelle de 1 million de dollars américains. Pendant ce mois, la valeur des actions américaines augmente de 10 % ; elle est donc maintenant de 1,1 million de dollars américains. Même s’il s’agit d’une excellente nouvelle, la couverture n’a été mise en place que sur une valeur notionnelle de 1 million de dollars américains. Ainsi, les 100 000 $ supplémentaires d’appréciation ne sont pas couverts.

Le moment où se produit la surperformance sous-jacente aura aussi un impact sur l’imperfection de la couverture. Une hausse soudaine de la valeur sous-jacente juste après la mise en place de la couverture aura pour conséquence que la valeur supplémentaire ne sera pas couverte pendant presque un mois entier, ce qui pourrait entraîner un dérapage plus important par rapport à une situation où le changement de valeur s’est produit plus près de la date de réinitialisation.

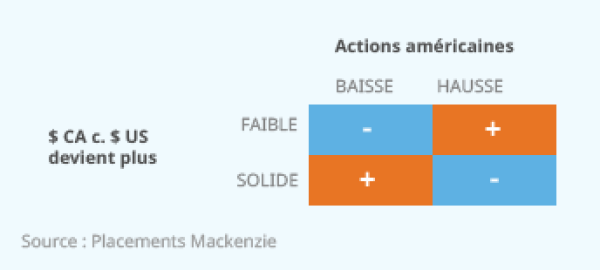

L’effet de la couverture supplémentaire ou de la couverture en moins sera positif ou négatif en fonction de l’évolution du taux de change pendant cette période. Le tableau ci-dessous aide à résumer l’impact d’une couverture imparfaite.

De quelle manière les FNB d’actions américaines couverts en $ CA se sont-ils comportés par le passé ?

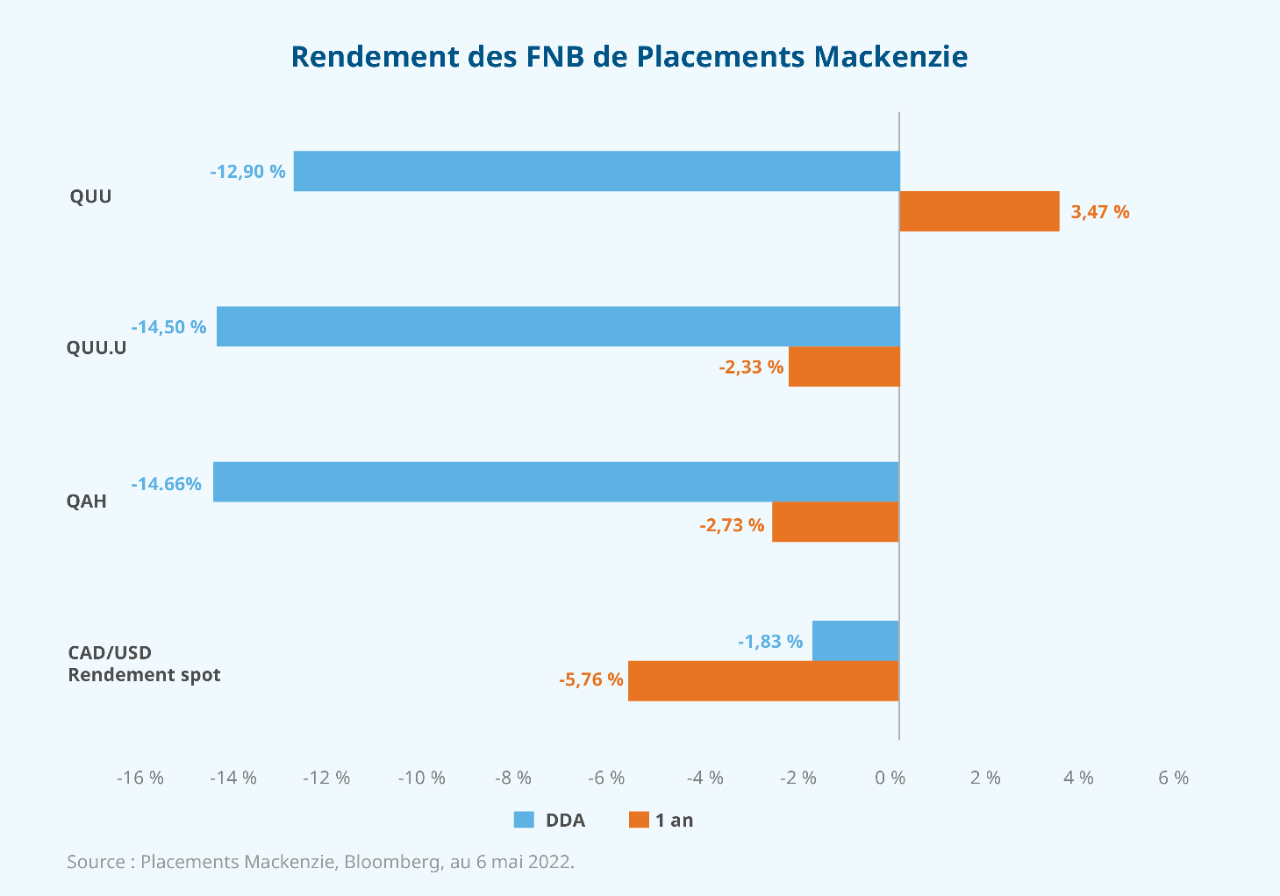

Cette année, à date, le dollar américain a été parmi les actifs les plus performants (jusqu’en mai 2022), l’euro ayant perdu 7,2 % et le yen plus de 11,9 % (tous deux par rapport au dollar américain).

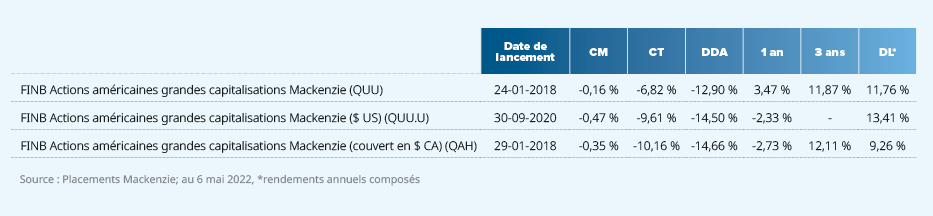

Le dollar canadien s’est comparativement bien comporté, mais il est malgré tout en baisse de 1,8 %.3 Ainsi, depuis le début de l’année, le QAH, le FINB Actions américaines grandes capitalisations Mackenzie (couvert en $ CA) a réalisé des résultats inférieurs au QUU non couvert, le FINB Actions américaines grandes capitalisations Mackenzie (voir ci-dessous).

Cela est conforme à d’autres périodes où la volatilité du marché a habituellement été accompagnée d’une vigueur du dollar américain. À l’inverse, le dollar canadien a souvent été positivement corrélé aux marchés boursiers mondiaux, ce qui fait que les FNB d’actions américaines couverts en dollars canadiens sont généralement plus procycliques (ce qui signifie qu’ils obtiennent de meilleurs résultats en période d’expansion économique).

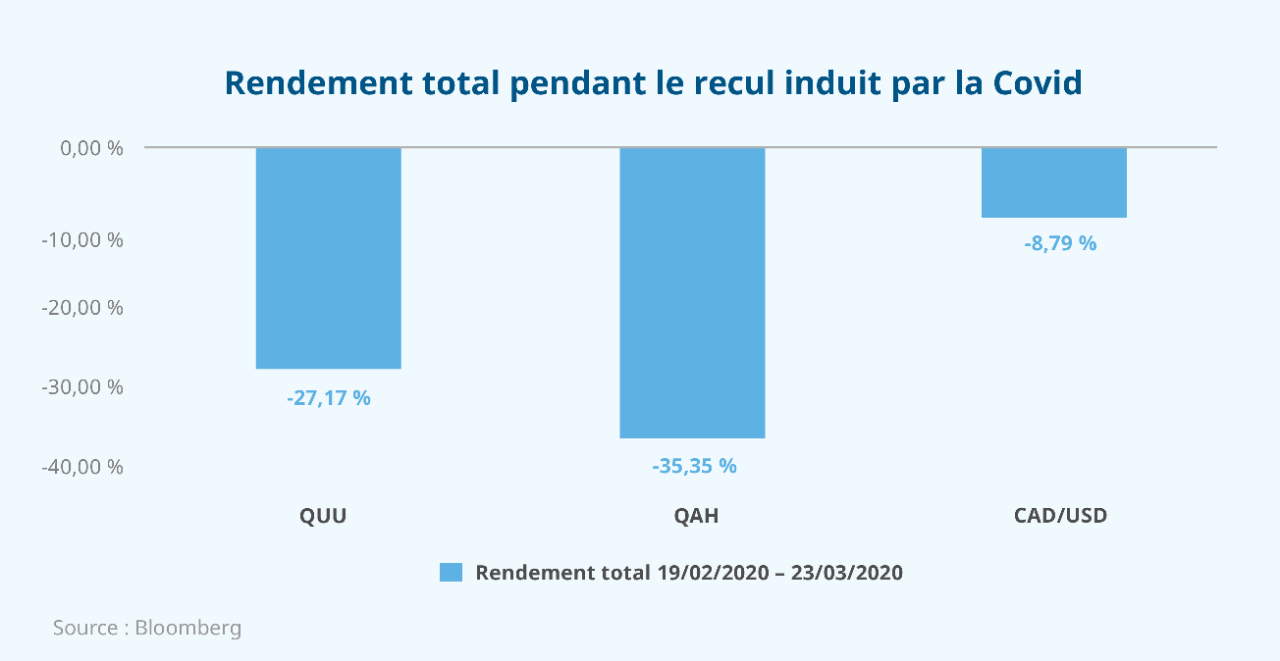

Par exemple, le QAH a de manière semblable été surpassé par le QUU non couvert en mars 2020, le dollar américain s’étant fortement apprécié pendant cette période.

Devrais-je utiliser un FNB d’actions américaines couvert en dollars canadiens ?

L’exposition à long terme à des FNB d’actions américaines non couverts peut contribuer à réduire la volatilité du portefeuille, parce que le dollar américain a traditionnellement été moins procyclique que le dollar canadien. Toutefois, cela dépendra de la répartition des actifs. Ainsi, une approche mixte d’exposition aux actions américaines couvertes et non couvertes en dollars canadiens pourrait constituer une solution optimale.

Les investisseurs qui cherchent à conserver leur exposition aux actions américaines, mais qui sont préoccupés par une dépréciation du billet vert pourraient envisager le QAH — FINB Actions américaines grandes capitalisations Mackenzie (couvert en $ CA).

Les investisseurs canadiens détenant des dollars américains pourraient envisager le QUU.U – FINB Actions américaines grandes capitalisations Mackenzie.

Pour en savoir plus sur les FNB d’actions américaines couverts en dollars canadiens, veuillez communiquer avec votre conseiller ; conseillers, veuillez vous adresser à votre équipe des ventes Mackenzie.

Sources :

1 Bloomberg, au 10 mai 2022.

2 Banque du Canada, au 24 mai 2022.

3 Bloomberg, au 6 mai 2022.

Les placements dans les fonds négociés en bourse peuvent donner lieu à des commissions, des frais de gestion, des frais de courtage et d’autres frais. Veuillez lire le prospectus avant d'investir. Les fonds négociés en bourse ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire. Le contenu de ce commentaire (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres, ou les références à des produits ou titres) ne doit pas être pris ni être interprété comme un conseil en matière de placement ni comme une offre de vendre ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation.

Le présent document peut contenir de l’information prospective qui reflète nos attentes ou prévisions actuelles ou celles de tiers concernant des événements futurs. Les renseignements prospectifs sont, de par leur nature, assujettis, entre autres, à des risques, incertitudes et hypothèses qui peuvent modifier de façon importante les résultats réels qui ont été énoncés aux présentes. Ces risques, incertitudes et hypothèses comprennent, sans toutefois s’y limiter, les facteurs économiques, politiques et de marché généraux, les taux d’intérêt et de change, la volatilité des marchés des actions et des capitaux, la concurrence commerciale, les changements technologiques, les changements dans les réglementations gouvernementales, les changements dans les lois fiscales, les procédures judiciaires ou réglementaires inattendues et les événements catastrophiques. Veuillez examiner attentivement ces facteurs, ainsi que les autres facteurs, et ne vous fiez pas indûment à l’information prospective. Tout renseignement prospectif contenu dans les présentes n’est valable qu’au 31 mai 2022. Il convient de ne pas s’attendre à ce que ladite information soit, en toutes circonstances, mise à jour, complétée ou révisée, que ce soit à la suite de nouveaux renseignements, d’un changement de circonstances, d’événements futurs ou autres.