Il est relativement facile d’investir dans des FNB cotés aux États-Unis. Ces FNB présentent souvent des ratios de frais très faibles et une grande liquidité sur le marché secondaire. Cependant, les gens qui s’intéressent de trop près aux seuls frais risquent de choisir par inadvertance un FNB comportant d’importants coûts cachés susceptibles de nuire aux résultats.

Une étude Pollara a révélé que 61 % des investisseuses et investisseurs canadiens préfèrent acheter des FNB auprès de fournisseurs canadiens1. Les Canadiennes et Canadiens doivent tenir compte d’importants facteurs relatifs à l’exposition, aux devises et aux impôts au moment de choisir un FNB.

Surpondération accidentelle

Lorsqu’un fournisseur américain construit un FNB, il utilise des définitions pertinentes pour son propre marché. Par exemple, la définition américaine des « actions internationales » exclut les sociétés américaines, mais peut comporter une part importante d’actions canadiennes.

Cette définition est très différente de la définition canadienne des actions internationales, qui exclut les sociétés américaines et canadiennes.

Comme bon nombre d’investisseuses et investisseurs canadiens privilégient déjà les actifs nationaux dans leurs portefeuilles, une personne qui achète un FNB d’actions internationales cotées aux États-Unis pourrait surpondérer involontairement le Canada. Un FNB conçu au Canada comme le FINB Actions internationales Mackenzie (QDX) peut offrir aux investisseuses et investisseurs canadiens une véritable exposition internationale (hors de l’Amérique du Nord).

Exposition aux devises

Le Canada ne représente qu’environ 3 à 4 % du marché mondial des actions et une part encore plus faible du marché mondial des titres à revenu fixe. Pour être bien diversifié, un portefeuille doit être exposé à des actifs en dehors de son marché national, ce qui introduit un risque de change.

Les fluctuations de change peuvent facilement accroître les rendements, mais tout aussi facilement éliminer les gains.

Prenons l’exemple d’une investisseuse canadienne qui détient des bons du Trésor américain (rendement de 4 %) pour diversifier le risque lié aux actions américaines dans son portefeuille. En supposant que les bons du Trésor américain restent stables et versent leur coupon, l’investisseuse recevra un rendement de 4 % sur cette partie du portefeuille.

Imaginons toutefois que son exposition au dollar américain ne soit pas couverte et que le huard s’apprécie de 5 % par rapport au billet vert. Cette fluctuation de change éclipserait le rendement de 4 %, ce qui entraînerait une perte.

L’un des principaux avantages d’investir dans des FNB cotés au Canada est la disponibilité des FNB couverts en dollars canadiens. C’est particulièrement utile pour les titres à revenu fixe mondiaux, pour lesquels on a généralement tendance à s’attendre à des rendements plus faibles en échange d’une plus grande certitude quant au résultat, comparativement aux actions.

Importance des retenues d’impôt étranger

Les FNB peuvent permettre d’obtenir facilement une exposition à faible coût aux marchés internationaux. Toutefois, les gens qui achètent des placements étrangers par le biais de FNB doivent être conscients des retenues d’impôt applicables dans certaines situations.

La plupart des pays prélèvent un impôt sur les dividendes versés aux investisseuses et investisseurs étrangers. Les Canadiennes et Canadiens qui achètent des FNB investissant dans des actions ou des obligations étrangères doivent tenir compte de l’impact des retenues à la source, ainsi que d’autres facteurs liés aux coûts, comme les frais de gestion et les frais de négociation.

Par exemple, le gouvernement américain applique une retenue à la source de 15 % sur les distributions versées aux investisseuses et investisseurs canadiens imposables. Comme cette retenue est effectuée à la source, de nombreuses personnes peuvent ne pas s’apercevoir qu’elles ne reçoivent pas l’intégralité de la distribution. De plus, il peut y avoir de multiples niveaux de retenues à la source, selon les actifs détenus dans le FNB.

Un allégement fiscal est toutefois possible. La législation fiscale canadienne prévoit des crédits d’impôt étranger qui permettent de déduire tout impôt international payé, ce qui permet de réduire l’impôt canadien à payer.

Pourquoi les FNB ne sont pas tous créés égaux

Le montant de la retenue à la source que vous payez dépend de la structure du FNB et de la façon dont cette structure est exposée aux marchés internationaux.

Il existe trois structures principales de FNB au Canada.

1. Un FNB coté aux États-Unis qui investit dans des actions internationales

Dans cette structure, on est exposé directement aux marchés internationaux. Une retenue à la source de 15 % peut d’abord être appliquée par les pays où les actions des portefeuilles sont cotées. Puisque les FNB sont cotés aux États-Unis, le gouvernement américain appliquera une retenue à la source supplémentaire sur les distributions faites à une ou un contribuable canadien. Dans les comptes non enregistrés, cette retenue d’impôt secondaire peut s’élever à 15 % supplémentaires.

2. Un FNB coté au Canada détenant des FNB cotés aux États-Unis qui investissent dans des actions internationales

Dans cette structure, on obtient une exposition indirecte aux marchés internationaux. Lorsque le placement étranger verse des dividendes au FNB coté aux États-Unis, l’investisseuse ou investisseur est assujetti à une retenue à la source appliquée par la société d’où provient le dividende. Elle ou il est ensuite exposé à la retenue d’impôt des États-Unis lorsque le FNB coté aux États-Unis verse le dividende au FNB canadien, puis reçoit ce qui reste sous forme de distribution.

3. Un FNB coté au Canada qui investit directement dans des actions internationales

Dans cette structure, on obtient une exposition directe aux actions internationales par l’intermédiaire des sociétés étrangères détenues dans le portefeuille du FNB. La moyenne pondérée globale de la retenue à la source sur les actions internationales est de 12 %2 et ne s’applique qu’une seule fois, lorsque le placement étranger verse des dividendes au FNB canadien.

Désavantage fiscal à long terme

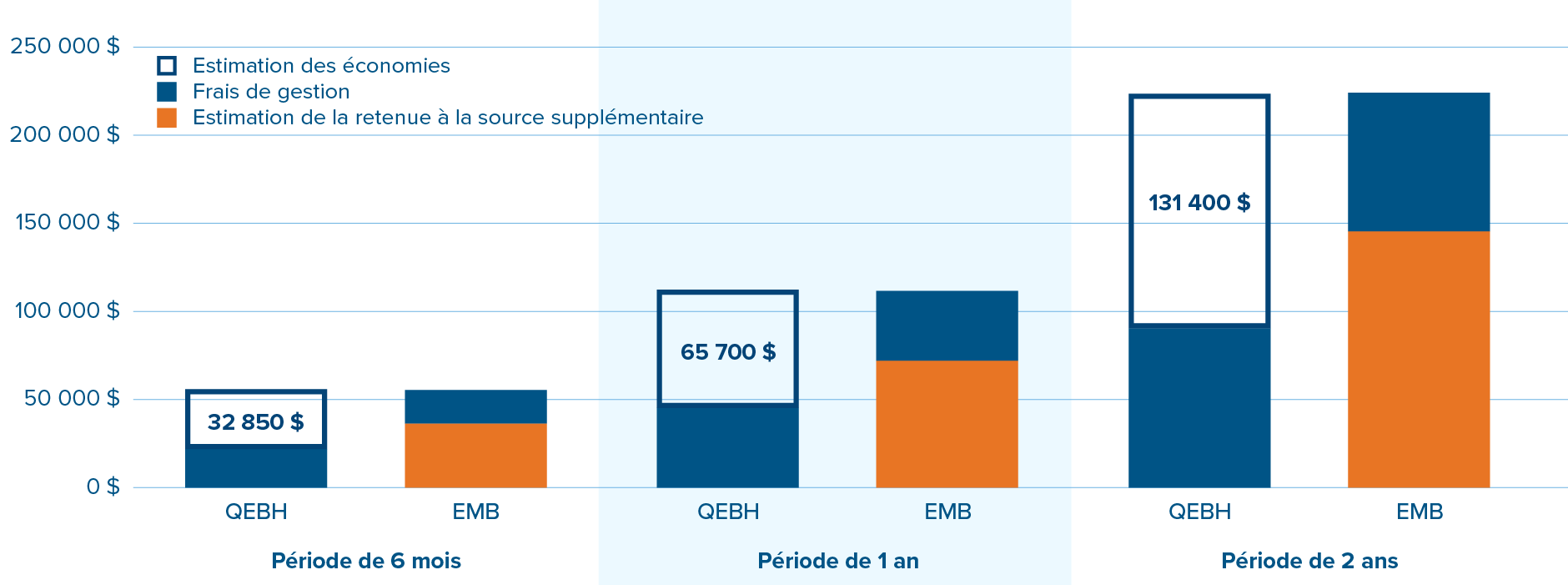

Prenons l’exemple d’un FNB de titres de créance des marchés émergents. Dans le cas du FNB iShares JPMorgan USD Emerging Markets Bond (EMB), un FNB coté aux États-Unis, la retenue à la source est d’abord appliquée par le pays d’origine de l’obligation. Après ce premier niveau de retenue à la source, les États-Unis appliquent une retenue supplémentaire sur les distributions effectuées par le FNB aux investisseuses et investisseurs canadiens.

En revanche, le FINB Obligations de marchés émergents Mackenzie (couvert en CA) (QEBH) détient directement les obligations sous-jacentes, ce qui élimine la première retenue à la source étrangère irrécouvrable pour tous les types de comptes.

Estimation des coûts récurrents des FNB par période de détention pour les FNB de titres de créances en monnaies fortes des marchés émergents

*pour un placement de 10 M$, toutes les transactions étant effectuées à la valeur liquidative

Source: Bloomberg, Placements Mackenzie; au 31 juillet 2023; on estime la retenue d’impôt supplémentaire en prenant 15 % du rendement des 12 derniers mois × 10 000 000 $ (et ajustement en fonction de la période de détention). * Veuillez prendre note que ces données ne sont fournies qu’à des fins de démonstration. Les montants d’impôt réels dépendent de chaque personne. Il ne s’agit en aucune façon d’un conseil juridique ou fiscal, car la situation de chaque client(e) est unique. Veuillez consulter votre conseiller(ère) juridique ou fiscal(e) attitré(e).

Beaucoup d’investisseuses et investisseurs souhaitant faire fructifier leur argent choisissent de réinvestir les distributions de leurs FNB dans des parts supplémentaires, souvent sans frais de transaction. Au fil du temps, cette croissance composée peut apporter un avantage significatif à la valeur de leur investissement.

Si vous attendez que le crédit d’impôt étranger soit pris en compte dans votre remboursement d’impôt, vous perdez la valeur totale de la distribution réinvestie. De nombreuses personnes ne se donnent pas la peine de calculer le montant qui aurait dû être versé dans leur compte de placement. Celles qui choisissent d’investir la valeur de leur crédit d’impôt étranger devront payer des frais de transaction.

En réduisant au minimum les retenues à la source sur les distributions provenant d’investissements étrangers, un FNB canadien peut vous aider à faire fructifier votre argent plus rapidement.

Conçus pour les Canadiennes et Canadiens, par des Canadiennes et Canadiens

Chez Placements Mackenzie, nous offrons une gamme de plus de 40 FNB conçus au Canada, pour les Canadiennes et Canadiens.

Il faut savoir que certains FNB cotés en bourse aux États-Unis peuvent ne pas être optimaux pour les portefeuilles des investisseuses et investisseurs canadiens en raison de retenues d’impôt étranger à la source, de l’absence d’options de couverture du risque de change et d’expositions conçues pour une clientèle américaine, et non canadienne.

Consultez votre conseillère ou conseiller financier pour en savoir plus sur les avantages que vous pouvez tirer des FNB de conception canadienne.

1. Pollara Strategic Insights, 2020.

2. Source : MSCI, BlackRock, au 31 juillet 2022. Calculé en fonction des pondérations respectives des pays de l’indice MSCI EAEO et du rendement en dividendes de l’indice MSCI du pays correspondant, ainsi que du traitement des retenues d’impôt particulier au pays. Sous réserve de modifications.

Le contenu de cet article (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres ou les références à des produits ou titres) ne doit pas être pris ni être interprété comme un conseil en matière de placement, ni comme une offre de vendre ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation.

Le présent document ne doit en aucune façon être interprété comme un conseil juridique ou fiscal, car la situation de chaque client(e) est unique. Veuillez consulter votre conseiller(ère) juridique ou fiscal(e) attitré(e).

Ce document pourrait renfermer des renseignements prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir ou celles de tiers. Les renseignements prospectifs sont de par leur nature assujettis entre autres à des risques, incertitudes et hypothèses pouvant donner lieu à des écarts significatifs entre les résultats réels et ceux exprimés dans les présentes. Ces risques, incertitudes et hypothèses comprennent, mais sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues ou les catastrophes. Veuillez soigneusement prendre en compte ces facteurs et d’autres facteurs et ne pas accorder une confiance exagérée aux renseignements prospectifs. Tout renseignement prospectif contenu aux présentes n’est valable qu’au 11 septembre 2023. Il ne faut pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés par suite de nouveaux renseignements, de circonstances changeantes, d’événements futurs ou pour d’autres raisons.