La liquidité désigne la facilité et la rapidité avec lesquelles un actif peut être converti en argent, sans incidence négative sur son prix. Elle est généralement considérée comme importante et très souhaitable. Un manque de liquidité est souvent vu comme un risque, parce que les actifs illiquides ne peuvent pas être transformés en liquidités en cas de dépenses soudaines et imprévues.

Les avantages de l’illiquidité

Beaucoup d’investisseurs ne réalisent pas que la liquidité a un coût. Les données montrent que les investisseurs doivent faire un compromis entre la flexibilité et la commodité de détenir des placements liquides facilement négociables et les rendements historiques élevés générés par les placements moins liquides du marché privé.

Ce rendement excédentaire des placements illiquides, appelé « prime d’illiquidité », peut être considéré comme une indemnité supplémentaire versée aux investisseurs en échange des inconvénients d’une liquidité limitée. Il peut également être vu comme un coût imposé aux formes de placement plus liquides, qui offrent une plus grande flexibilité aux investisseurs.

Le graphique ci-dessous illustre la différence de rendement moyen entre les versions liquides et illiquides des mêmes catégories d’actifs, sur une période de détention de 10 ans. Il montre qu’il existe une différence de rendement importante pour chacune des principales catégories d’actifs.

Qu’est-ce qui crée la prime d’illiquidité?

Selon nous, ce rendement excédentaire s’explique par plusieurs facteurs qui jouent en faveur des entreprises et des gestionnaires de fonds exerçant leurs activités sur les marchés des capitaux privés. Ces facteurs ne sont pas présents sur les marchés publics (du moins dans la même mesure) et se sont historiquement combinés pour créer une valeur supérieure pour les investisseurs du marché privé avec le temps.

Contrôle opérationnel

- Les gestionnaires de capital-investissement prennent généralement des positions majoritaires ou de contrôle dans les entreprises de leur portefeuille.

- La situation est différente pour les gestionnaires d’actions cotées en bourse, qui prennent généralement de très petites positions minoritaires dans les entreprises qu’ils possèdent : ils ne sont souvent qu’un propriétaire parmi des centaines ou même des milliers.

- Une position de contrôle permet à l’investisseur (propriétaire) d’instaurer des changements à plus grande échelle et potentiellement profonds, qui contribuent activement à la valeur de la société fermée d’une manière habituellement impossible pour les actionnaires passifs.

De plus grandes possibilités de croissance

Les sociétés fermées vont des très petites entreprises en démarrage aux grandes multinationales plus matures. Lorsqu’une entreprise va de l’avant avec un premier appel public à l’épargne (PAPE), le gros de la croissance initiale a souvent eu lieu et les investisseurs privés ont déjà accumulé des rendements importants.

Avantages liés à l’information

Les gestionnaires d’actifs privés peuvent accéder à des informations importantes non publiques sur les sociétés fermées avant de décider d’investir, ce qui peut conduire à de meilleures décisions de placement. Ce n’est pas permis dans les marchés publics.

Capitaux patients à long terme

Les gestionnaires d’actifs privés bénéficient des capitaux d’investisseurs qui sont beaucoup moins susceptibles de les retirer en cas de turbulences du marché. Il n’existe pas non plus d’obligations réglementaires de publier des états financiers trimestriels. La certitude du financement des investisseurs et la distance par rapport aux objectifs de bénéfices trimestriels permettent aux sociétés fermées d’adopter une planification à plus long terme que les sociétés cotées en bourse.

Contrôle du moment de la vente des actifs

Les marchés publics sont toujours le reflet de l’humeur actuelle des investisseurs, qu’elle soit positive ou (excessivement) négative. Les gestionnaires d’actifs privés peuvent choisir le moment de la vente des actifs et ont donc tendance à choisir les périodes où les cours sont élevés, ce qui peut favoriser la création de valeur à long terme comparativement aux marchés publics.

Intermédiaires limités

Sur les marchés boursiers et obligataires publics, des intermédiaires sont payés pour créer de la liquidité. Il s’agit notamment de grandes banques d’investissement (qui font une grande partie du travail lié à la prise ferme et aux PAPE) et de bourses ou de réseaux de courtiers (qui facilitent l’activité du marché secondaire). Ces services d’intermédiation comportent des coûts supplémentaires qui sont retranchés des rendements des marchés publics.

Nous considérons que ces attributs des marchés privés sont de nature structurelle et peuvent ainsi avoir des implications positives sur la persistance de la prime d’illiquidité dont il est question ici.

Beaucoup d’investisseurs individuels n’utilisent pas ce superpouvoir caché

Beaucoup d’investisseurs individuels ont toujours supposé que leur portefeuille de placement devait être entièrement liquide et facile à vendre en cas de besoin, puisque généralement, leur autre principal actif – leur maison – est illiquide.

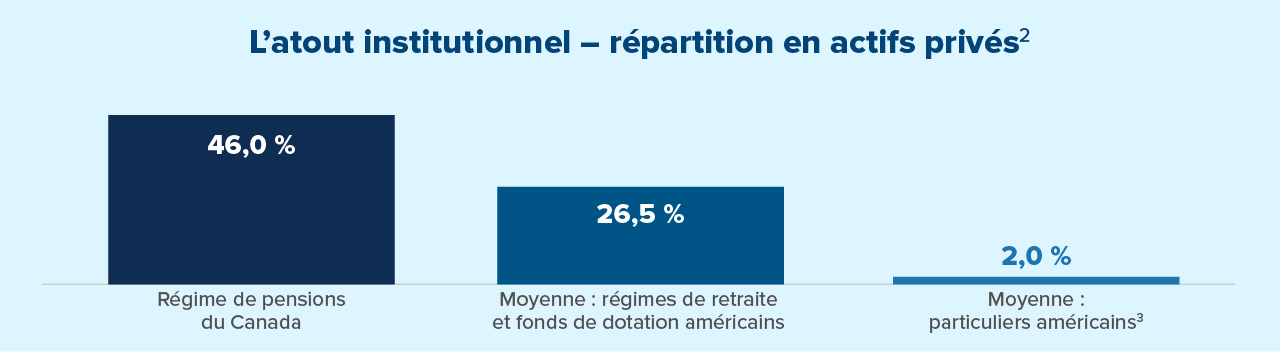

Par conséquent, les particuliers investissent selon nous de façon nettement insuffisante dans les actifs privés non liquides, comparativement aux investisseurs institutionnels comme les régimes de retraite, les fonds de dotation et les fondations. Cette réticence à investir dans des actifs illiquides signifie que les investisseurs individuels n’ont pas, en général, participé aux rendements excédentaires éventuels qui auraient pu être disponibles grâce à la prime d’illiquidité décrite ci-dessus, et n’en ont pas bénéficié.

Dans quelle mesure les investisseurs ont-ils réellement besoin de liquidité?

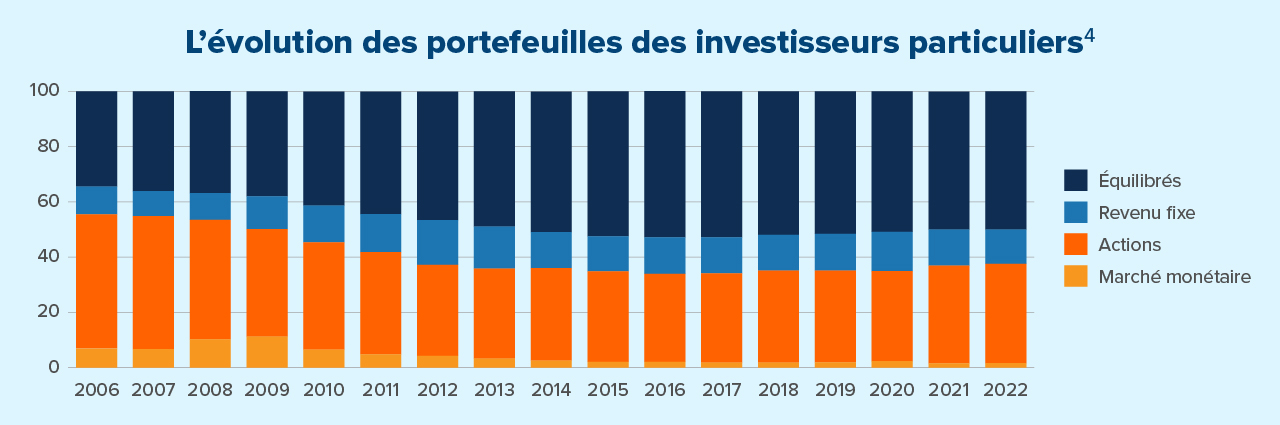

Le graphique ci-dessous fournit des données annuelles sur l’actif global du secteur canadien des fonds communs de placement, organisées par type de fonds. Même si ces données ne donnent qu’un aperçu partiel de l’ensemble des actifs financiers des investisseurs canadiens (parmi les actifs qui ne sont pas pris en compte ici figurent les actions détenues dans des comptes de courtage et autogérés ainsi que les soldes bancaires), nous pouvons constater que la répartition entre les fonds d’actions, les fonds de titres à revenu fixe, les fonds équilibrés et les fonds du marché monétaire est relativement stable d’année en année. Notamment, la répartition dans les fonds du marché monétaire est faible et tend à diminuer de 2006 à 2022.

Même si ce sont tous des fonds communs de placement liquides, les données indiquent que les investisseurs particuliers canadiens ne modifient pas leurs répartitions de manière importante en réponse aux conditions du marché. Alors que les investisseurs affirment accorder de l’importance à la capacité de liquider leurs placements, leur comportement semble montrer qu’ils ne s’en prévalent pas.

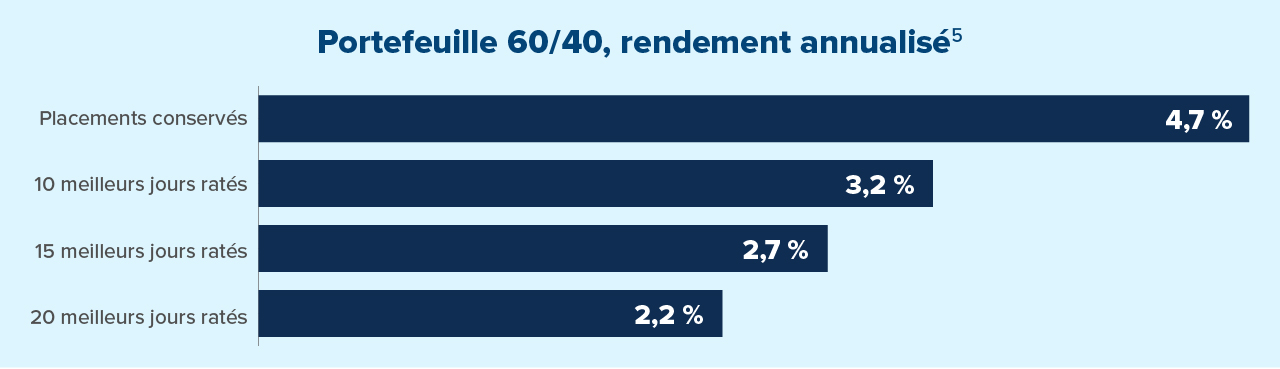

C’est une bonne chose parce que l’anticipation des mouvements du marché est extrêmement difficile. Le graphique ci-dessous analyse les rendements d’un portefeuille mondial 60/40 de janvier 1999 à octobre 2022. Il montre que les rendements annualisés sont réduits de 32 % si un investisseur se retire du marché et ne rate que les 10 meilleurs jours de rendement pendant cette période. De même, les rendements annuels sont réduits de 43 % si l’investisseur rate les 15 meilleurs jours et de 53 % s’il rate les 20 meilleurs jours. Il est très risqué de tenter d’anticiper le marché.

Vaut-il la peine de payer pour un service que vous n’utilisez pas?

En résumé, la liquidité est un service fourni par les intermédiaires du marché public, et ce service a un coût. L’exploitation d’une société et la gestion d’un fonds dans les marchés des capitaux privés présentent de nombreux avantages dont ne disposent pas les investisseurs du marché public, et ces avantages ont eu tendance à produire des rendements supérieurs au fil du temps. Les fonds d’investissement liquides ne fournissent pas non plus une exposition au vaste univers des sociétés fermées, qui peuvent offrir une croissance et un potentiel de création de valeur intéressants.

La grande majorité des investisseurs particuliers n’ont probablement pas besoin d’autant de liquidité qu’ils le pensent. Les données montrent que la plupart ne négocient pas activement dans leurs comptes de fonds communs de placement. Beaucoup n’ont pas besoin que l’ensemble de leurs actifs financiers soient totalement liquides en tout temps. Et les actifs des marchés privés, dont le capital-investissement, la dette et les infrastructures sont aujourd’hui plus accessibles que jamais.

En fait, de nombreux investisseurs auraient peut-être mieux fait d’échanger une partie de cette liquidité pour la prime de rendement supplémentaire qui a toujours été offerte par les actifs privés : une prime qui provient des caractéristiques permanentes des marchés privés, qui selon nous devraient perdurer.

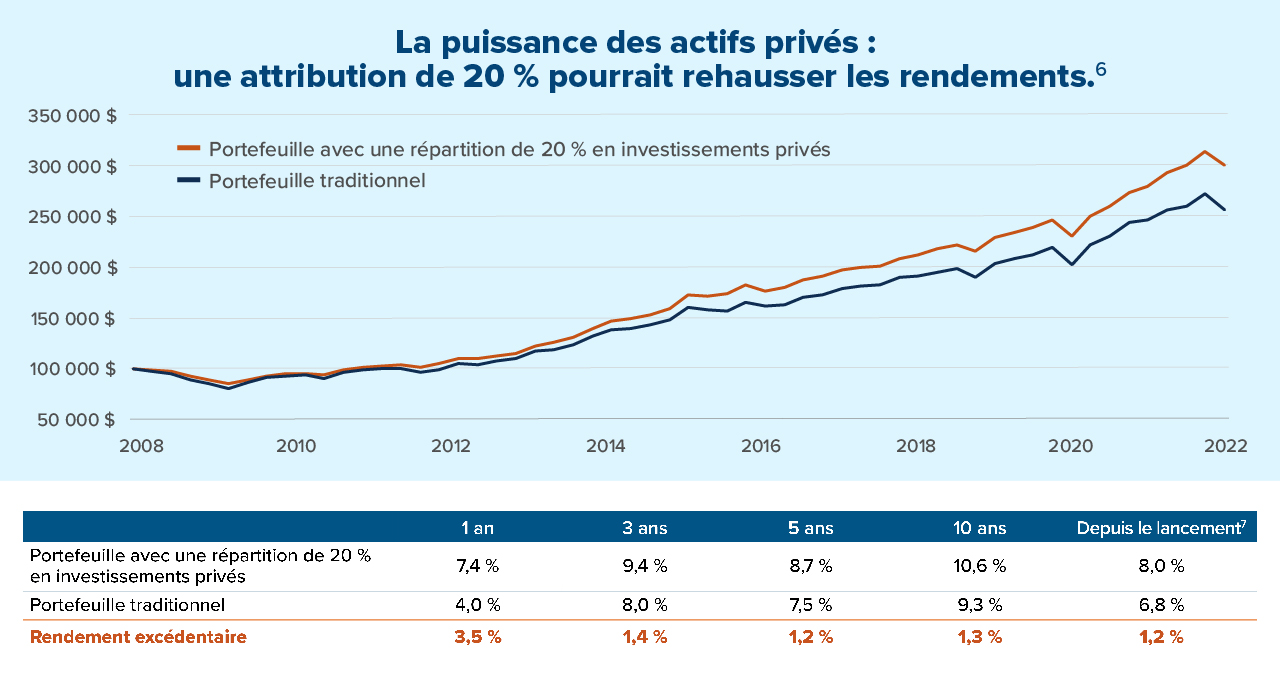

Le graphique ci-dessous montre la croissance de 100 000 $ investis sur une période d’environ 15 ans dans deux portefeuilles concurrents : un portefeuille de base investi dans les marchés publics (60 % en actions et 40 % en obligations) et un portefeuille équilibré qui contient une répartition de 20 % en actifs privés. Pour l’ensemble de la période, un investisseur dans un portefeuille équilibré aurait pu gagner 1,3 point de pourcentage supplémentaire par an en ajoutant à son portefeuille traditionnel entièrement liquide une répartition d’actifs moins liquides. Après 15 ans, le portefeuille élargi contenant des actifs illiquides est passé de 100 000 $ à environ 300 000 $, soit environ 44 000 $ ou (17 %) de plus que la version 60/40 entièrement liquide.

1 Rendements trimestriels en $ CA. Le rendement excédentaire du capital-investissement correspond à la différence moyenne des rendements sur une période mobile de 10 ans de l’indice Cambridge US Private Equity (ancienne définition) et de l’indice MSCI Monde RT entre decembre 2009 et decembre 2022. Le rendement excédentaire des infrastructures privées correspond à la différence moyenne des rendements sur une période mobile de 10 ans de l’indice Preqin Private Infrastructure et de l’indice S&P Global Infrastructure TR entre décembre 2017 et decembre 2022. Le rendement excédentaire de la dette privée correspond à la différence moyenne des rendements sur une période mobile de 10 ans de l’indice Preqin Private Debt et de l’indice ICE BofA Gbl Brd Mkt TR HCAD entre décembre 2010 et decembre 2022.

2 Sources : Office d’investissement du Régime de pensions du Canada, Rapport annuel 2021 (d’après les actifs financés par emprunt); Willis Towers Watson Global Pension Assets Study 2021; NACUBO-TIAA Study of Endowments; PitchBook Data Inc.

3 Note : Représente la partie supérieure d’une fourchette estimée de 1 à 2 %.

4 Pour la période de 2006 à septembre 2022. Les actifs ne comprennent pas les FNB. Les actifs du marché monétaire sont représentés par les catégories du CIFSC suivantes : Marché monétaire canadien, Marché monétaire synthétique canadien et Marché monétaire américain. Les actifs en actions sont représentés par les catégories du CIFSC suivantes : Actions de l’Asie-Pacifique, Actions de l’Asie-Pacifique excluant le Japon, Actions canadiennes de dividendes et de revenu, Actions canadiennes, Actions principalement canadiennes, Actions de PME principalement canadiennes, Actions de PME canadiennes, Actions des marchés émergents, Actions énergétiques, Actions européennes, Actions de services financiers, Actions géographiques, Actions mondiales, Actions de PME mondiales, Actions de la Chine élargie, Actions internationales, Actions de ressources naturelles, Actions nord-américaines, Actions de science et technologie, Actions sectorielles, Actions américaines, Actions de PME américaines. Les actifs à revenu fixe sont représentés par les catégories du CIFSC suivantes : Revenu fixe de sociétés canadiennes, Revenu fixe canadien, Revenu fixe canadien indexé à l’inflation, Revenu fixe canadien à long terme, Revenu fixe canadien à court terme, Revenu fixe de marchés émergents, Prêts à taux variable, Revenu fixe de sociétés mondiales, Revenu fixe mondial, Revenu fixe à rendement élevé, Actions privilégiées à revenu fixe. Les actifs équilibrés sont représentés par les catégories du CIFSC suivantes : Équilibrés canadiens d’actions, Équilibrés canadiens à revenu fixe, Équilibrés canadiens neutres, Équilibrés mondiaux d’actions, Équilibrés mondiaux à revenu fixe, Équilibrés mondiaux neutres et Équilibrés tactiques. Les catégories du CIFSC supprimées sont les suivantes : Portefeuilles à échéance cible, Alternatifs, Divers – Autres, Divers – Avoirs non divulgués, et Autres.

5 Rendements quotidiens en $ CA, pour la période du 4 janvier 1999 au 31 octobre 2022. Le portefeuille 60/40 est représenté à 60 % par l’indice MSCI Monde RT et à 40 % par l’indice ICE BofA Gbl Brd Mkt TR HCAD.

6 Rendements trimestriels en $ CA, pour la période de décembre 2007 à mars 2022. Le portefeuille traditionnel est composé à 60 % de l’indice MSCI Monde RT et à 40 % de l’indice ICE BofA Gbl Brd Mkt TR HCAD. Le portefeuille avec une répartition de 20 % en investissements privés est composé à 47,5 % de l’indice MSCI Monde RT, à 32,5 % de l’indice ICE BofA Gbl Brd Mkt TR HCAD, à 10 % de l’indice Cambridge US Private Equity (ancienne définition), à 5 % de l’indice Preqin Private Debt et à 5 % de l’indice Preqin Private Infrastructure.

7 Depuis sa création : décembre 2007.

Les placements dans les fonds communs peuvent donner lieu à des commissions de vente et de suivi, ainsi qu’à des frais de gestion et autres. Veuillez lire le prospectus avant d’investir. Les fonds communs ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire.

Ce document pourrait renfermer des renseignements prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir ou celles de tiers. Les renseignements prospectifs sont de par leur nature assujettis entre autres à des risques, incertitudes et hypothèses pouvant donner lieu à des écarts significatifs entre les résultats réels et ceux exprimés dans les présentes. Ces risques, incertitudes et hypothèses comprennent, mais sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues ou les catastrophes. Veuillez soigneusement prendre en compte ces facteurs et d’autres facteurs et ne pas accorder une confiance exagérée aux renseignements prospectifs. Tout renseignement prospectif contenu aux présentes n’est valable qu’au 15 janvier 2023. Il ne faut pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés par suite de nouveaux renseignements, de circonstances changeantes, d’événements futurs ou pour d’autres raisons.

Le contenu de cet article (y compris les faits, les perspectives, les opinions, les recommandations, les descriptions de produits ou titres ou les références à des produits ou titres) ne doit pas être pris ni être interprété comme un conseil en matière de placement, ni comme une offre de vente ou une sollicitation d’offre d’achat, ou une promotion, recommandation ou commandite de toute entité ou de tout titre cité. Bien que nous nous efforcions d’assurer son exactitude et son intégralité, nous ne sommes aucunement responsables de son utilisation.