Qu’est-ce qu’un fonds à intervalle?

Les fonds à intervalle sont conçus de façon à procurer aux investisseurs particuliers un accès à une combinaison attrayante de placements liquides et illiquides. Alors que les investisseurs institutionnels et les investisseurs à valeur élevée ont adopté les placements liquides – que l’on appelle aussi placements sur les marchés privés – l’investissement de détail continue de tirer de l’arrière en raison d’une accessibilité limitée et d’exigences de placement minimum élevées.

Contrairement aux fonds communs de placement, qui peuvent être souscrits quotidiennement, les fonds à intervalle ne peuvent être souscrits qu’à intervalles réguliers, d’ordinaire sur une base mensuelle.

Par ailleurs, alors que les fonds communs de placement permettent des rachats quotidiens, les fonds à intervalle offrent aux porteurs de parts une liquidité limitée dans le cadre d’offres de rachat – habituellement pour 5 % ou plus des parts en circulation du fonds à la valeur liquidative*– en utilisant leurs actifs liquides. L’objectif de la limite de rachat est de réduire la vente forcée d’actifs illiquides à des prix non souhaitables dans l’intérêt et pour la protection des investisseurs restants.

Nous sommes fiers de lancer le Fonds de crédit privé à intervalle Mackenzie Northleaf, le premier fonds à intervalle au Canada. Le fonds propose une exposition au crédit privé dans un véhicule accessible à tous les investisseurs.

* La valeur liquidative représente le prix par action/part du fonds à une date/heure précise.

Le premier fonds à intervalle au Canada rend le crédit privé accessible à tous les investisseurs. Découvrez en quoi consiste le fonds à intervalle de Mackenzie et comment il fonctionne.

En quoi notre fonds à intervalle se distingue-t-il des fonds communs de placement et des fonds à offre privée?

Il existe plusieurs différences et ressemblances entre le Fonds de crédit privé à intervalle Mackenzie Northleaf (FCPIMN), les fonds communs de placement traditionnels et les fonds à offre privée proposés au moyen d’une notice d’offre. Ces différences et ressemblances sont présentées ci-dessous :

|

Fonds commun de placement traditionnel |

FCPIMN |

Fonds à offre privée |

Notice d’offre |

Prospectus simplifié |

Prospectus simplifié |

Notice d’offre |

Types d’investisseurs |

Investisseurs de détail |

Investisseurs de détail |

Investisseurs accrédités |

Fréquence d’évaluation |

Quotidienne |

Hebdomadaire (à titre indicatif) Mensuelle (transactionnelle) |

Habituellement mensuelle ou trimestrielle |

Fréquence de souscription |

Quotidienne |

Mensuelle |

Habituellement mensuelle ou trimestrielle |

Fréquence de rachat |

Quotidienne |

Trimestrielle |

Habituellement mensuelle ou trimestrielle |

Limite de rachat |

S.O. |

Jusqu’à 5 % de la valeur liquidative |

Habituellement de 5 à 20 % de la valeur liquidative |

Investissement initial minimum |

Habituellement 500 $ |

5 000 $ |

Investisseur accrédité : Variable, mais habituellement 5 000 $ - 25 000 $ Investisseur non accrédité : 150 000 $ |

Restriction sur les actifs illiquides |

Jusqu’à 10 % |

35 % — 65 % (cible), avec un tampon jusqu’à 90 % |

S.O. |

Comment fonctionnent les achats et rachats d’un fonds à intervalle?

Achats

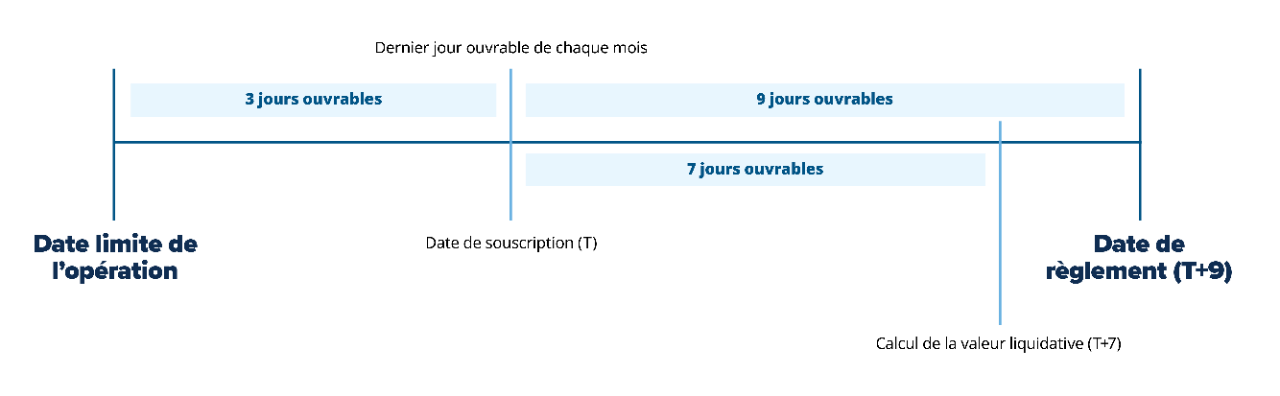

Alors que les parts de fonds communs de placement traditionnels peuvent être achetées quotidiennement, les parts du FCPIMN ne peuvent être achetées que sur une base mensuelle à la valeur liquidative. Les achats sont traités le dernier jour ouvrable du mois (date de souscription) et Mackenzie doit recevoir les ordres au moins trois jours ouvrables (date limite de l’opération) avant la date de souscription pertinente.

Les trois dates distinctes pour les achats sont les suivantes :

Date limite de l’opération : La dernière date à laquelle Mackenzie peut recevoir les souscriptions pour qu’elles soient acceptées pour une date de souscription donnée.

Date de souscription : La valeur liquidative de la souscription sera calculée le dernier jour ouvrable de chaque mois.

Date de règlement : La date à laquelle les parts sont émises aux investisseurs.

Rachats

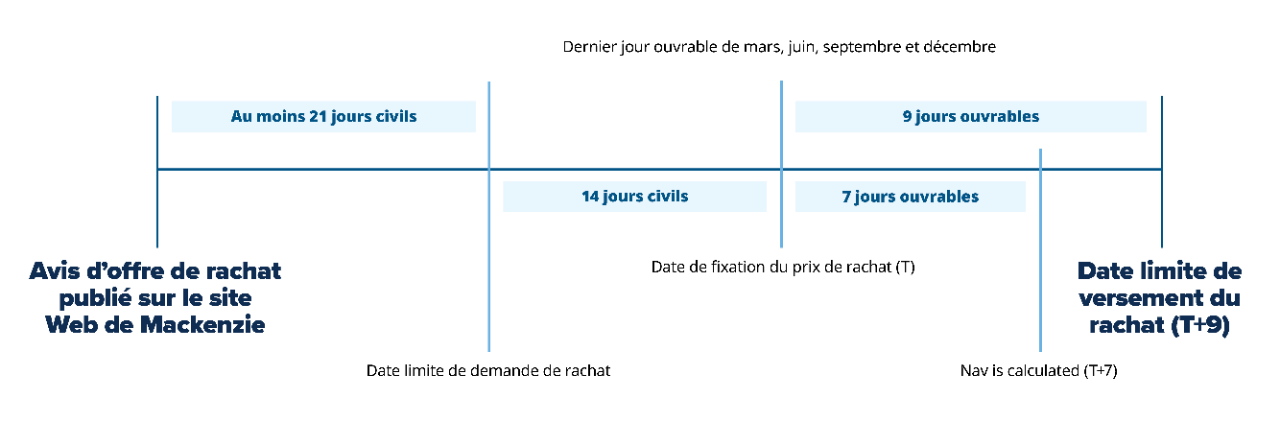

Afin d’offrir une certaine liquidité aux porteurs de parts, le FCPMIN effectuera des offres de rachat trimestrielles (qui sont en réalité semblables à des rachats ordinaires de parts) pour 5 % des parts en circulation à la valeur liquidative. Si les demandes de rachat dépassent la limite de rachat du FCPIMN, les rachats seront attribués aux investisseurs au prorata. Ainsi, les investisseurs pourraient ne pas être en mesure de vendre leurs parts au moment où ils le veulent ou dans la quantité souhaitée.

Les quatre dates distinctes pour les rachats sont les suivantes :

Avis d’offre de rachat : La date à laquelle les porteurs de parts sont informés d’un offre de rachat pour une date de fixation du prix de rachat précise. Mackenzie informe les porteurs de parts au moyen d’un avis d’offre de rachat affiché sur son site Web.

Date limite de demande de rachat : La dernière date à laquelle le formulaire de dépôt en réponse au rachat doit être reçu par Mackenzie pour une date de fixation du prix de rachat précise.

Date de fixation du prix de rachat : La valeur liquidative du rachat sera calculée en date du dernier jour ouvrable de chaque trimestre.

Date limite de versement du rachat : La date à laquelle le produit du rachat est versé aux investisseurs.

Avantages potentiels des fonds à intervalle

- Les fonds à intervalle sont offerts au moyen d’un prospectus, nécessitant nettement moins de paperasserie que les fonds offerts au moyen d’une notice d’offre.

- Les fonds à intervalle permettent aux investisseurs particuliers d’accéder à des actifs illiquides qui pourraient procurer divers avantages à leur portefeuille, dont une volatilité réduite, un rendement rehaussé et une rentabilité accrue.

- Comparativement au fonds offerts au moyen d’une notice d’offre, les fonds à intervalle sont assortis d’exigences de placement minimum nettement moins élevées et qui sont comparables à ceux des fonds communs de placement. Ils offrent également un accès plus aisé au capital investi que les fonds à offre privée traditionnels.

Risques potentiels des fonds à intervalle

- Les fonds à intervalle conviennent particulièrement aux investisseurs ayant un horizon temporel à plus long terme et qui sont à l’aise avec une liquidité limitée.

- En général, les fonds à intervalle proposent de racheter 5 % ou plus des titres en circulation d'un fonds à la valeur liquidative sur une base trimestrielle. Ainsi, la liquidité n’est pas garantie ni aussi facilement disponible qu’avec les fonds communs de placement ou les FNB.

- Rien ne garantit que les investisseurs seront en mesure de vendre autant de parts qu’ils le souhaitent dans le cadre d’une offre de rachat, car le nombre de parts remises peut dépasser le nombre de parts qu'un fonds a offert de racheter. Les porteurs de parts pourraient devoir attendre les périodes d’offre de rachat suivantes pour que le reste de leur demande soit satisfaite.

Les placements dans les fonds peuvent donner lieu à des commissions de vente et de suivi, ainsi qu'à des frais de gestion et autres. Veuillez lire le prospectus avant d'investir. Les fonds ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire.

Le Fonds de crédit privé à intervalle Mackenzie Northleaf (le « Fonds ») est offert aux investisseurs particuliers au moyen d’un prospectus, d’une notice annuelle et d’un aperçu du fonds. Le Fonds est un fonds d’investissement non remboursable offert en permanence et structuré comme « fonds à intervalle ». Les fonds à intervalle se distinguent des fonds communs de placement en ce sens que les investisseurs n’ont pas le droit de racheter leurs parts sur une base régulière et fréquente. Le Fonds est uniquement disponible par l’intermédiaire de courtiers/conseillers inscrits auprès de l’OCRCVM.

Un investisseur doit déterminer attentivement si sa situation financière et ses objectifs de placement s’accordent avec un placement dans le Fonds. Le Fonds investira surtout dans i) des instruments de crédit privé illiquides indirectement par le biais de placements dans un ou plusieurs fonds de crédit privé de Northleaf et ii) dans des titres publics et autres titres de créance indirectement par le biais de placements dans des fonds négociés en bourse. En raison de la nature non liquide des actifs privés, le Fonds sera soumis à une période de démarrage qui devrait durer plusieurs mois, ce qui signifie que l’exposition aux actifs publics sera plus élevée (et l’exposition aux actifs privés sera plus faible) que celle indiquée par toute répartition d’actifs cible.

Les documents de placement légaux contiennent des renseignements supplémentaires sur les objectifs et les modalités de placement d’un placement dans le Fonds (y compris les frais), ainsi que des renseignements fiscaux et des renseignements sur les risques qui sont importants pour toute décision de placement dans le Fonds. Les placements dans le Fonds conviennent uniquement aux investisseurs qui peuvent assumer les risques associés à la liquidité limitée des parts. Un investissement dans le Fonds ne se veut pas un programme d’investissement complet. Les investisseurs devraient consulter leur conseiller afin d’évaluer la convenance et la répartition appropriées du Fonds pour leur portefeuille. Ce document ne vise aucunement à donner un avis juridique ou fiscal ni des conseils en matière de placement ou autre. Les investisseurs potentiels doivent consulter leurs propres conseillers à propos des conséquences financières, juridiques et fiscales de tout investissement.